在众多网贷平台中,如何筛选出真正安全可靠的机构成为用户的核心诉求。本文从资质审核、利率透明度、用户评价及风险防范四大维度切入,结合行业数据与真实案例,深度解析优质网贷平台的共性特征,并提供实用选择策略,助您规避金融风险。

评估网贷平台可靠性需建立三维评估模型:

1. 合规性指标:包括银保监会备案信息、资金存管银行、ICP经营许可证等官方资质,可通过国家企业信用信息公示系统核验

2. 运营健康度:注册资本实缴比例不低于30%、历史逾期率控制在5%以内、平台运营年限超过3年

3. 服务透明度:借款合同中需明确标注综合年化利率(APR)、无隐藏服务费、提前还款违约金不超过本金1%

以某头部平台为例,其注册资本达5亿元且全实缴,与建设银行建立资金存管合作,官网公示36期完整还款计划表,此类平台在安全评估中通常得分超过85分(满分100)。

正规网贷平台必须具备三证两备:

? 三证:营业执照、增值电信业务经营许可证、信息系统安全等级保护备案证明

? 两备:地方金融监管部门备案、中国互联网金融协会会员资质

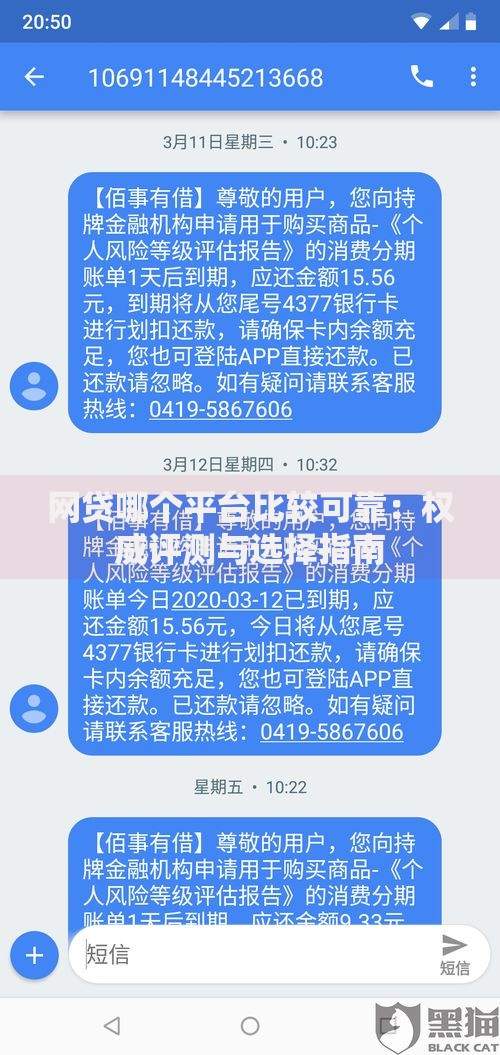

上图为网友分享

验证流程分四步:

1. 登录国家企业信用信息公示系统查询企业登记状态

2. 在工信部ICP/IP地址备案管理系统核查网站备案信息

3. 通过中国互联网金融协会官网查验会员资格

4. 要求平台提供资金存管协议原件(重点核对存管银行是否在银保监会白名单内)

两者在资金流向和利率结构存在本质差异:

正规平台采用点对点借贷模式,资金经由银行存管系统划转,每笔交易可追溯;非法平台常通过第三方支付渠道归集资金形成资金池,存在挪用风险。

利率层面,正规平台综合年化利率(含服务费)严格控制在24%司法保护线以内,采用等额本息或先息后本等合规计息方式;非法平台则通过砍头息、服务费拆分等方式将实际利率推高至50%以上,常见"借款1万到账8千"等违规操作。

上图为网友分享

根据央行2023年最新规定,网贷平台必须使用内部收益率法(IRR)披露实际年化利率。用户可通过以下公式验证:

IRR = (总还款金额/实际到账金额)^(12/期数) 1

警惕三类隐性费用:

1. 会员费:强制购买高价会员包(通常占借款金额3-8%)

2. 担保费:虚构第三方担保公司收取费用

3. 信息费:以"信用评估"名义重复收费

建议采用四维交叉验证法:

1. 官方投诉平台:银保监会官网查询被投诉量(月均超过50条需警惕)

2. 第三方评价网站:查看黑猫投诉、电诉宝等平台的解决率(低于80%慎选)

3. 社交平台舆情:分析微博超话、知乎话题的真实用户反馈

4. 实地考察:有条件者可前往平台注册地核查办公场所真实性

上图为网友分享

2023年某消费金融公司因违规放贷被罚案例显示:该公司通过技术手段虚增放款金额,例如申请5万元贷款实际到账4.2万元,却在合同中标注本金5万元,导致借款人实际承担29.8%的年化利率(表面显示24%)。监管部门最终依据《商业银行互联网贷款管理暂行办法》第四十七条,对该公司处以210万元罚款。

该案例揭示用户需特别注意到账金额与合同金额的一致性,签约前务必核对银行流水,发现金额不符应立即终止交易并向金融消费权益保护热线举报。

发表评论

暂时没有评论,来抢沙发吧~