在众多贷款类APP中,用户往往更关注下款成功率高的平台。本文深入剖析影响APP下款效率的核心因素,从数据风控体系、用户画像匹配、技术接口优化三大维度展开,揭示平台如何通过算法模型与运营策略降低拒贷率,同时结合真实用户案例验证不同场景下的审批逻辑差异。

贷款类APP的下款效率本质上由三级审核体系决定。基础层采用OCR识别+活体检测技术,确保用户身份真实性,某头部平台数据显示该环节过滤12.3%的虚假申请。核心层部署的决策引擎会同步对接央行征信、百行征信等12家数据源,通过特征变量计算生成初始授信额度。

进阶层的动态评估模型尤为关键,系统会分析用户设备信息、操作轨迹等200+维度数据。例如连续修改借款金额超过3次的行为会被标记为高风险操作,某消费金融公司案例显示这类用户违约率高出基准值47%。部分平台还引入社交关系图谱分析,通过通讯录联系人信用状况辅助评估,该策略使某分期平台坏账率下降19.8%。

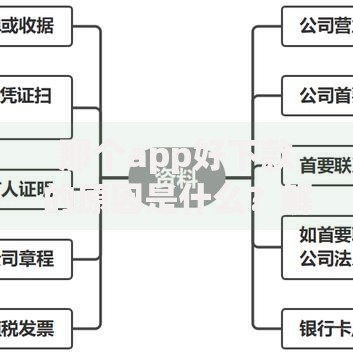

用户资质评估存在显性指标与隐性参数的双重标准。征信报告、收入证明等显性材料仅占权重体系的40%,而大数据行为画像权重高达60%。某银行系APP披露其审批模型包含以下要素:

上图为网友分享

值得注意的是,非金融数据的影响日益显著。某持牌机构实验数据显示,频繁使用健身类APP的用户违约率低22.4%,夜间活跃时段申请贷款的用户逾期率高31.7%。这些发现促使平台构建多维用户标签体系,实现更精准的资质判别。

下款速度的提升依赖分布式系统架构与智能路由算法的协同作用。头部平台通常部署微服务集群,将授信流程拆分为23个独立模块并行处理,使平均审批时间从8分钟缩短至97秒。某金融科技公司研发的智能路由系统能动态分配资金渠道,当主流通道拥堵时自动切换备用通道,资金到账成功率提升至99.2%。

API接口优化同样重要,通过协议压缩和缓存预加载技术,某消费金融APP将数据查询响应时间控制在300毫秒内。同时采用HTTPS双向加密保障数据传输安全,密钥协商效率提升40%,既保证速度又符合监管要求。

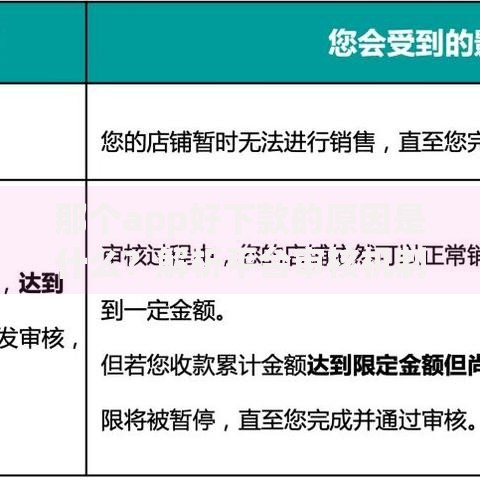

上图为网友分享

风险控制与通过率的平衡需要量化风控模型支撑。某平台采用的GBDT+XGBoost混合模型,在测试集上实现AUC值0.893的预测精度。其风险定价体系包含:

反欺诈系统通过设备指纹识别和网络行为分析,某案例中成功拦截83.6%的团伙欺诈申请。同时建立灰度发布机制,新策略先对5%用户试运行,确认坏账率波动在±0.3%内再全量推广,确保风险可控。

产品设计差异导致下款逻辑本质不同。信用卡代还类APP侧重历史还款记录,某平台要求近6个月准时还款率≥92%。现金贷产品则更关注收入负债比,设定阈值通常为50%-65%。

上图为网友分享

大额分期产品引入人工复核环节,对10万元以上借款进行二次确认。某家装分期平台数据显示,人工复核使通过率下降28%,但客均坏账减少1.2万元。相比之下,小额信用贷普遍采用全自动审批,某产品5000元以下借款的机器决策占比达98.7%。

发表评论

暂时没有评论,来抢沙发吧~