征信不良群体面临资金需求时,往往陷入融资困境。本文系统梳理征信受损人群可操作的8类正规借贷途径,详解网贷平台、民间借贷、抵押贷款等渠道的申请策略与风险防范,并提供征信修复的实操步骤,帮助用户构建完整的应急融资解决方案。

目录导读

- 征信不良的三大核心成因解析

- 征信差可操作的5类贷款渠道

- 提高贷款通过率的6个技巧

- 必须警惕的4种贷款陷阱

- 征信修复的3个阶段规划

1. 征信不良的三大核心成因解析

征信记录不良主要源于履约行为异常、负债结构失衡、信息记录错误三大维度。具体表现为:

- 逾期违约记录:包括信用卡、房贷等信贷产品连续3次或累计6次逾期

- 负债率过高:信用卡已用额度超总额度80%,多平台借贷导致负债收入比>70%

- 信息失真:身份盗用产生的异常借贷,金融机构误报还款记录等情况

以某股份制银行风控数据为例,2023年征信异议申请中,43.7%的案例涉及第三方代偿未及时更新,28.1%属于机构数据报送错误。用户需通过央行征信中心官网每月查询信用报告,发现异常应及时提交异议申诉。

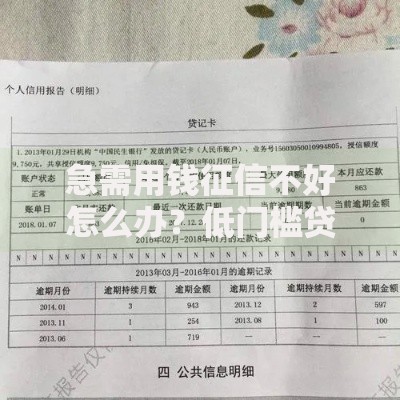

上图为网友分享

2. 征信差可操作的5类贷款渠道

针对不同信用状况,建议优先选择以下融资方式:

- 抵押贷款:房产二次抵押可获评估价50-70%资金,年利率4.35%起

- 担保贷款:引入优质担保人可提升通过率,需支付1-3%担保费

- 保单质押:生效满2年的寿险保单,可贷现金价值80%

- 典当融资:黄金、数码产品等动产质押,放款时效最快30分钟

- 特定网贷:部分平台设置征信宽容模式,如招联好期贷、京东金条二次贷

需要特别注意,某消费金融公司调研显示,网贷平台对征信的容忍度呈现明显差异:

- A类平台(银行系):要求近2年无连三累六

- B类平台(持牌机构):接受当前无逾期

- C类平台(助贷机构):仅查询大数据风控

3. 提高贷款通过率的6个技巧

在申请环节优化以下要素,可显著提升审批成功率:

- 负债重组:结清小额网贷,将信用卡使用率降至50%以下

- 收入证明:提供6个月银行流水+社保缴纳记录,月收入需覆盖月供2倍

- 申请时序:避免7天内多平台申请,征信查询记录控制在3次/月内

- 资料包装:统一工作单位信息,填写真实可验证的联系人

- 产品匹配:选择与征信状况相符的贷款产品,如抵押类优先于信用类

- 沟通策略:主动说明历史逾期原因,提供辅助还款能力证明

4. 必须警惕的4种贷款陷阱

征信不良群体更易遭遇金融诈骗,需重点防范以下风险:

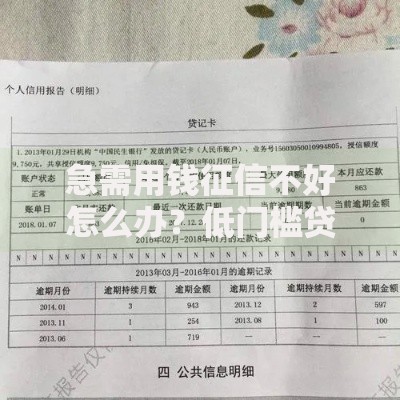

上图为网友分享

- AB贷骗局:以包装资料为名实际使用他人身份借贷

- 服务费诈骗:放款前收取征信修复费、贷款保证金等费用

- 高息套路贷:综合年化超36%的非法借贷,往往伴随暴力催收

- 信息盗用:贷款中介违规留存身份证、银行卡等敏感信息

根据银保监会披露数据,2023年第三季度涉及贷款诈骗的投诉中,62.3%的案例与虚假网贷APP有关。建议通过应用商店官方渠道下载借贷软件,拒绝点击来历不明的短信链接。

5. 征信修复的3个阶段规划

系统性修复征信需分步实施:

- 止损期(1-3个月):结清当前逾期欠款,停止新增借贷

- 优化期(6-12个月):保持信用卡25-50%的使用率,按时偿还现有贷款

- 重建期(24个月):新增优质信贷记录,如办理抵押贷款并按时还款

需要明确的是,根据《征信业管理条例》,不良信用记录自结清之日起保留5年。但金融机构侧重考察最近2年的信用表现,通过持续良好的履约记录,最快24个月即可重建信用资质。

暂时没有评论,来抢沙发吧~