本文将深入探讨哪些网贷平台更容易下款,分析不同平台的资质要求、审批流程及用户评价,帮助借款人高效匹配资金资源,避免申请过程中的常见误区。

决定网贷平台下款成功率的关键要素包含资金方类型、风控模型和用户画像匹配度三大维度。银行系平台普遍要求央行征信记录,而互联网系更侧重行为数据。例如,微众银行微粒贷采用白名单邀请制,通过率约38%;京东金条则对购物活跃用户放宽限制,首贷通过率可达45%。资金存管方式直接影响放款时效,采用实时到账系统的平台平均放款时间比传统T+1模式快3.7倍。

招商银行闪电贷、建设银行快贷等产品具有征信穿透力强的特点,其审批系统直连央行征信中心,查询记录将成为重要参考。数据显示:信用卡正常使用满2年的用户,在银行系网贷的通过率提升27%。但需注意:

1. 负债率超过50%将触发风控红线

2. 三个月内征信查询超过6次可能直接拒贷

3. 公积金连续缴存时长影响授信额度上限

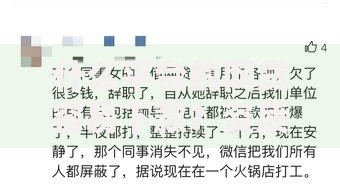

上图为网友分享

蚂蚁借呗、度小满有钱花等平台依托生态大数据构建信用评估体系。支付宝用户的花呗使用记录、淘宝购物行为等400+维度数据将纳入借呗评估模型。值得注意的是:

马上消费金融、招联金融等持牌机构采用差异化客群定位策略。马上金融的"职享贷"产品专门面向非标收入人群,允许提供银行流水外的收入证明。但需关注:

1. 利率定价区间普遍在18%-24%

2. 提前还款可能产生违约金

3. 部分产品存在服务费叠加情况

行业调研显示,消费金融公司对社保断缴容忍度比银行系平台高31%,但会相应降低授信额度。

上图为网友分享

原P2P平台转型后的助贷机构仍存在历史遗留风险,其资金端多来自区域性银行。这类平台往往:

1. 采用更宽松的准入条件吸引客源

2. 存在利率换算不透明问题

3. 电子合同可能存在法律瑕疵

某第三方投诉平台数据显示,转型机构投诉量中暴力催收占比达37%,显著高于其他类型平台。

建立三维匹配模型可提升下款成功率:

资质维度:征信状况、收入稳定性、负债比例

需求维度:资金用途、用款时效、还款周期

风险维度:利率承受力、信息保密要求

例如,自由职业者优先选择非银行数据验证平台,需提供半年微信/支付宝流水,配合社保缴纳记录提升可信度。

上图为网友分享

识别非法网贷平台的关键特征包括:

1. 放款前收取保证金、验资费

2. 官方APP商店查无备案

3. 合同约定利率超过LPR4倍

4. 要求提供通讯录全量授权

根据最高法司法解释,年利率超过合同成立时LPR4倍的部分不受法律保护。借款人应保存好电子合同、还款凭证等证据链,遭遇违规催收时可向地方金融监督管理局投诉。

发表评论

暂时没有评论,来抢沙发吧~