随着金融市场需求增长,贷款渠道呈现多元化发展态势。本文系统解析银行、消费金融、网贷平台等主流贷款渠道的申请流程、准入标准及风险防范要点,帮助借款人根据自身资质选择合规融资方案,重点阐述大数据风控时代个人信用管理的核心方法。

当前市场主要存在三大类合规贷款渠道:银行系产品、持牌金融机构、网络借贷平台。商业银行提供的信用贷、抵押贷年利率普遍在4%-18%区间,要求申请人提供完整收入证明和征信报告。消费金融公司主打小额信用贷,审批速度较快但利率可达24%。网络借贷平台通过大数据风控实现秒级审批,但需注意平台是否具备ICP许可证等合规资质。

重点区分以下三类产品特性:

选择贷款渠道需建立三维评估模型:资金需求额度、使用周期、还款能力。短期周转建议选择随借随还的信用类产品,大额资金需求优先考虑银行抵押贷。特别注意不同渠道的综合资金成本计算,包含利息、手续费、保险费等附加费用。

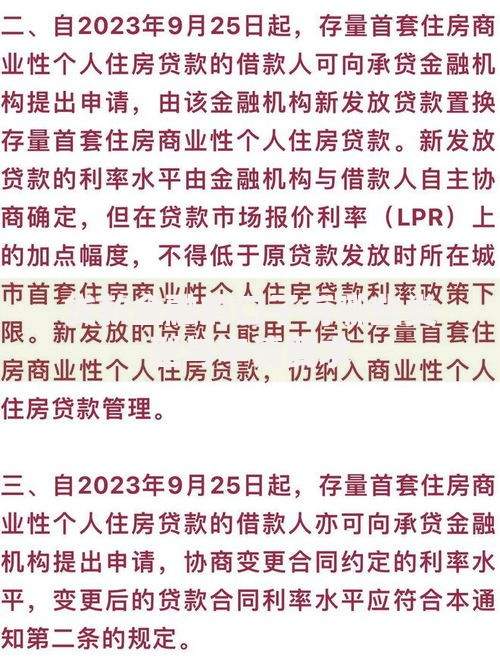

上图为网友分享

推荐采取以下决策流程:

① 明确借款用途和还款来源

② 查询个人征信报告评估信用等级

③ 对比三家以上机构产品条款

④ 测算实际年化利率(APR)

⑤ 确认提前还款违约金等细则

贷款过程中需警惕三大风险点:高息陷阱、信息泄露、非法催收。重点核查放贷机构是否具备银保监会颁发的金融许可证,网络平台需查验ICP备案号和资金存管协议。遇到以下情况应立即终止交易:

要求提前支付保证金

合同约定利率超过司法保护上限

未明确披露服务费用明细

建议采取风险防控四步法:

1. 通过央行征信中心查询机构放贷资质

2. 使用第三方平台验证利率合规性

3. 保留完整的电子合同和还款记录

4. 定期检测个人信用报告异常情况

针对征信空白群体,建议先申请信用卡建立信用记录,或选择有社保公积金认证的信贷产品。对于自由职业者,可通过提供银行流水、纳税证明替代传统收入证明。企业主融资需注意区分个人信用与企业信用,小微企业可尝试申请政府贴息贷款。

优化申请材料的三个方向:

金融科技发展正在重塑贷款行业生态,区块链技术将实现信贷信息跨机构共享,人工智能风控模型可提升审批精准度。监管层面可能出台的贷款分级管理制度,将根据借款人收入水平设定授信上限。建议借款人持续关注以下趋势:

生物识别技术在身份核验中的应用

绿色金融产品的优惠政策

跨境贷款服务的合规发展

数据驱动的智能信贷服务将成为主流,但核心风控逻辑仍将围绕还款能力、还款意愿、资产保障三大要素展开。借款人需建立理性的借贷观念,根据自身偿付能力合理规划融资方案。

发表评论

暂时没有评论,来抢沙发吧~