征信不良是否意味着无法申请房贷?本文深度剖析征信问题对房贷审批的影响机制,从信用修复、银行政策、增信措施、替代方案等维度提供系统性解决方案。通过真实案例拆解,帮助用户掌握征信修复技巧、选择适配银行、优化申贷策略,实现购房融资目标。

信用修复是申请房贷的必经之路。首先需通过中国人民银行征信中心获取详细信用报告,明确逾期记录类型。若存在非主观恶意逾期,可尝试异议申诉,需准备工资流水、还款凭证等证明材料,向金融机构申请修改记录。例如某用户因银行系统故障导致还款延迟,经申诉后成功消除逾期标记。

对于确属个人原因的逾期,建议采取阶梯式修复策略:

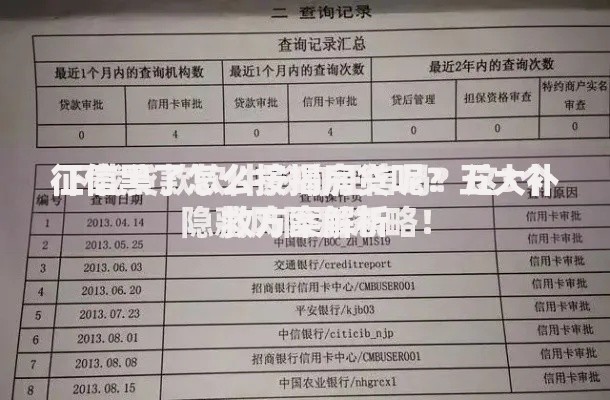

银行审批房贷时主要关注近两年信用表现。根据某股份制银行内部数据显示,近半年有连续逾期记录的客户拒贷率达92%,而两年前有逾期但近两年记录良好的客户通过率可达65%。不同逾期类型影响程度差异显著:

上图为网友分享

特别需注意征信查询次数的控制,三个月内超过6次信贷审批查询可能触发风控预警。建议在修复期间避免频繁申请网贷或信用卡,优先维护信用查询记录的洁净度。

不同银行的风控政策存在显著差异。国有大行通常要求近两年无连三累六逾期,而部分城商行可接受近一年无逾期的客户。例如某案例显示,客户因三年前助学贷款逾期被四大行拒贷,但通过某地方商业银行的特批通道成功获贷,利率上浮15%。

建议采取梯度申请策略:

上图为网友分享

增信措施可有效提升通过率。首付比例提高至40%以上能显著降低银行风险感知,某案例中客户通过增加首付至45%,使贷款金额降至收入覆盖率的1.2倍,最终获批贷款。引入优质担保人需满足:

资产证明的补充策略同样关键:

当传统房贷渠道受阻时,可考虑组合融资方案。例如先申请亲属接力贷,再利用经营性贷款补充资金。某案例中借款人通过父母作为共同还款人申请接力贷,同时用商铺抵押获得经营贷,组合融资覆盖80%房款。但需特别注意资金合规性,避免违规流入房地产市场。

上图为网友分享

对于短期急需购房的情况,可尝试融资租赁或开发商分期付款方案。某开发商推出的5年分期计划,首付30%后按月支付房款,期间不计利息,待信用修复后再转按揭。此类方案需重点审查合同条款,防范法律风险。

发表评论

暂时没有评论,来抢沙发吧~