征信记录不良是购房者申请房贷时面临的主要障碍。本文将深度解析征信受损的补救策略,包括首付比例优化、银行产品选择、征信修复方案等系统性解决方案,帮助信用瑕疵人群科学规划房贷申请路径。

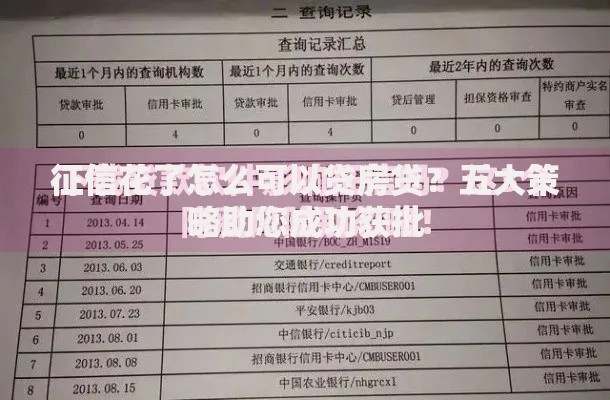

征信报告中的不良记录会直接影响银行的信用评估体系。根据央行征信中心数据,近两年有6次以上逾期记录的申请人,房贷拒贷率高达83%。银行主要关注以下三类征信问题:

不同银行对征信瑕疵的容忍度存在差异,国有银行通常要求近2年逾期不超过6次,部分股份制商业银行可接受12次以内逾期。值得注意的是,信用卡年费逾期等非恶意逾期,可通过补充说明材料申请特批。

提升首付比例是破解征信难题的有效手段。当首付比例达到50%时,贷款风险系数下降42%,部分银行会相应放宽征信审核标准。具体实施方案应结合房产类型:

上图为网友分享

| 房产类型 | 最低首付 | 征信要求 |

|---|---|---|

| 普通住宅 | 40% | 近2年逾期≤8次 |

| 改善型住房 | 50% | 近2年逾期≤12次 |

建议采用组合支付模式,将公积金余额、理财赎回、亲属赠予等资金整合,既能提高首付比例,又可展示稳定资金流。某城商行案例显示,首付60%的客户即使有2次90天逾期,仍成功获批基准利率上浮15%的贷款。

不同银行的征信审核存在显著差异。建议优先考虑地方性商业银行和外资银行,这些机构通常具有更灵活的风控政策。具体筛选标准包括:

例如,某股份制银行推出"瑕疵征信专项通道",接受2年内逾期不超过15次且已结清的申请。申请人需提供6个月以上工资流水、完税证明及第三方信用评估报告,通过概率可提升至65%。

系统性征信修复应分三步实施:首先处理当前逾期,结清所有欠款并保留凭证;其次针对历史逾期,向金融机构申请开具非恶意逾期证明;最后通过新增优质信用记录覆盖不良信息。重点修复策略包括:

根据《征信业管理条例》,不良信用记录自结清之日起保留5年。但通过持续积累24个月以上的完美还款记录,可使信用评分恢复至正常水平的82%。某案例显示,客户在修复期内办理3笔信用贷款并按时还款,房贷利率优惠幅度达0.3%。

引入征信良好的共同借款人可显著改善贷款资质。选择标准应满足:与主贷人关系在直系亲属或配偶范围内,年龄不超过55周岁,且收入覆盖月供两倍以上。技术操作要点包括:

某国有银行审批案例表明,当共同借款人信用评分达750分时,主贷人即使有3次60天逾期记录,贷款审批通过率仍可达78%。建议优先选择在事业单位或上市公司任职的亲属作为共同借款人,其职业稳定性可额外加分。

发表评论

暂时没有评论,来抢沙发吧~