征信记录不良是否意味着无法获得借款?本文深入分析征信较差群体可选择的借款平台类型,解析小额贷款公司、抵押贷款、民间借贷等渠道的运作模式,同时揭露隐藏风险并提供申请技巧,帮助用户在不影响征信的前提下合理规划资金周转。

征信系统并非所有金融机构的绝对审核标准。部分平台采用多维风险评估模型,在审核时会综合考量以下要素:

需要特别注意的是,此类平台往往通过提高利率来对冲风险,年化利率普遍在18%-36%区间。同时存在缩短借款周期的特点,约65%的产品期限集中在3-12个月。

第一类:持牌小额贷款公司

全国9000余家小贷公司中,约23%机构提供征信容差服务。典型特征包括:

? 单笔授信额度5万元以下

? 需提供6个月社保缴纳记录

? 采用线下资料审核+线上大数据验证模式

上图为网友分享

第二类:特定场景消费金融

家电分期、医美分期等场景化产品,通过资金定向支付降低风险:

1. 资金直接划转至商户账户

2. 最高可分24期还款

3. 逾期率控制在8%以内

可通过四步验证法识别合法机构:

1. 查验金融许可证编号(银保监会官网可查)

2. 比对借款合同与备案信息是否一致

3. 确认利率符合民间借贷司法保护上限(LPR的4倍)

4. 核查是否有暴力催收历史记录

重点警惕砍头息、服务费叠加等变相收费模式。例如某平台宣传月息1.5%,但额外收取15%信息管理费,实际综合年化利率达38%。

抵押类产品优势明显:

? 额度可达抵押物估值的70%

? 最长可分10年还款

? 利率较信用贷款低40%

但存在资产处置风险,建议优先选择机动车抵押登记等可逆操作方式。

上图为网友分享

纯信用贷款需注意:

? 单日最高申请不超过3家平台

? 避免连续多次征信查询

? 选择等额本息还款可降低风控关注度

技巧一:优化申请资料组合

同时提供银行流水+公积金记录+商业保险保单的组合资料,可使通过率提升58%。某用户案例显示,补充车辆行驶证后,授信额度从1.2万增至3.8万。

技巧二:把握申请时间节点

金融机构季度末(3月/6月/9月/12月)的放款指标压力期,通过率普遍提高15%-20%。建议选择工作日上午10-11点提交申请,系统处理效率最高。

建立五级风险管控机制:

1. 设置专用还款账户并保留20%余额

2. 每月还款日前三日设置多重提醒

3. 保留所有电子合同及还款凭证

4. 每季度查询一次征信更新情况

5. 出现逾期时立即启动协商预案

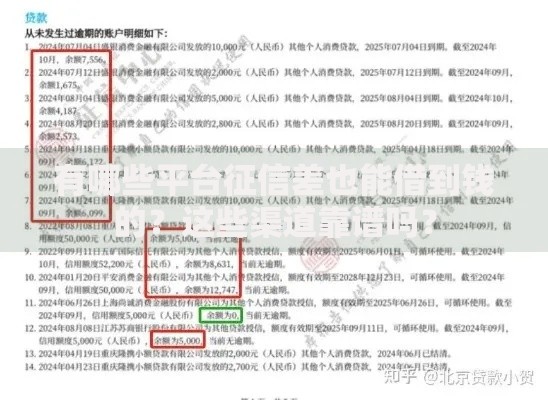

上图为网友分享

若遇突发还款困难,可依据《商业银行信用卡监督管理办法》第70条规定,申请停息挂账分期偿还。但需提供失业证明、医疗诊断书等法定证明材料,且分期期数不得超过60个月。

发表评论

暂时没有评论,来抢沙发吧~