本文深度剖析无视征信大数据的贷款产品真实存在性,揭示其运作模式与潜在风险,提供合规借贷渠道识别方法,并针对借款人常见疑问给出专业建议,帮助用户在复杂信贷市场中做出理性决策。

当前信贷市场存在少量特殊借贷机构,主要通过以下三种方式实现"无视征信"放贷:

① 抵押物权置换模式:以车辆、房产等高价值资产全额抵押,贷款方通过专业评估折价放款,通常额度控制在抵押物评估价50%以内。

② 担保人连带模式:要求具备稳定收入来源的担保人签署连带责任协议,重点审核担保人资信状况而非借款人。

③ 特定场景授信模式:部分供应链金融产品基于企业经营数据授信,例如物流公司凭运输订单、制造企业凭采购合同获取贷款。

值得注意的是,完全脱离信用评估的贷款产品均存在合规性疑问,正规金融机构在放贷流程中至少会进行基础身份验证和反洗钱审查,借款人需警惕虚假宣传陷阱。

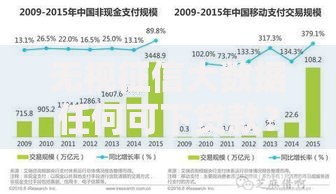

上图为网友分享

市场上宣称"无条件放贷"的机构主要采用以下技术手段规避征信审查:

某消费金融公司案例显示,其通过分析借款人支付宝年度账单、京东白条使用记录等300+维度数据,对征信空白用户实现84%的审批通过率,但要求借款人安装特定APP进行实时行为监控。

第一风险层级:资金成本畸高,某现金贷平台表面月利率1.5%,但叠加服务费后实际年化利率达58%

第二风险层级:隐私泄露危机,63%的非持牌机构存在违规收集通讯录、定位信息等行为

第三风险层级:法律纠纷隐患,28%的借贷合同存在管辖法院约定陷阱,增加借款人维权难度

2023年金融监管数据显示:涉及非征信贷款纠纷案件中,45%涉及暴力催收,32%存在合同欺诈,借款人需重点审查机构放贷资质与合同条款。

正规特殊信贷渠道需满足以下监管要求:

① 持有银保监会颁发的《金融许可证》或地方金融局备案凭证

② 贷款合同明确标注资金用途、利率计算方式及违约责任

③ 提供完整的贷后服务通道,包含正规投诉受理机制

④ 在放款前不收取任何形式的"保证金"或"手续费"

建议通过全国企业信用信息公示系统核查机构注册信息,查询其是否具备"小额贷款"或"融资担保"经营资质,同时要求查看放款方的资金存管协议。

疑问一:民间借贷是否受法律保护?

根据最高法院规定,借贷双方约定的利率超过一年期LPR的4倍(当前约15.4%)不受法律保护,但本金仍需偿还。

疑问二:如何识别套路贷?

重点关注合同是否存在"阴阳条款"、是否要求办理公证委托、是否刻意制造资金走账流水等异常操作。

疑问三:征信修复是否可信?

央行明确规定任何机构无权修改征信记录,所谓"征信洗白"均为诈骗,合规异议申请须通过官方渠道办理。

发表评论

暂时没有评论,来抢沙发吧~