本文深度解析个人征信报告中的黑名单判定标准,涵盖征信查询方法、逾期记录识别、呆账处理等核心内容,并提供信用修复与维护策略,帮助用户全面掌握征信风险排查技巧。

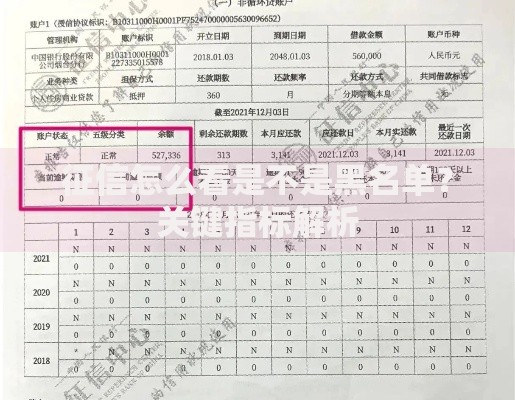

征信系统本身并不存在官方定义的"黑名单",但金融机构会根据以下风险信号将用户列入内部风控名单:连续三个月或累计六次逾期(连三累六)、存在呆账记录、被法院列为失信被执行人、信用卡恶意透支等。其中贷款账户状态显示为"关注""次级""可疑""损失"四级分类时,代表已进入高风险名单。特别需要注意的是,单次逾期超过90天即可能触发银行预警系统。

上图为网友分享

通过央行征信中心官网、商业银行网银或线下征信分中心均可查询,每年享有2次免费查询额度。具体操作流程为:

1)登录中国人民银行征信中心官网(www.pbccrc.org.cn)

2)完成新用户注册与身份验证

3)选择"申请信用信息"并获取验证码

4)24小时内查看PDF版报告

线下查询需携带身份证原件及复印件至指定网点,当场可获取纸质报告。查询时重点关注信贷记录明细与公共记录两个板块。

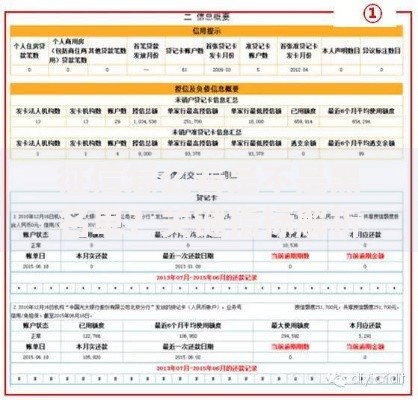

除常规逾期记录外,以下五类情况易导致信用评级下降:

① 担保代偿记录:为他人担保贷款出现违约

② 频繁征信查询:1个月内机构查询超5次

③ 账户异常状态:显示"冻结""止付""核销"

④ 小贷记录集中:3家以上网贷平台借款记录

⑤ 司法执行记录:欠税、民事判决、强制执行

需特别注意,信用卡最低还款虽不影响征信,但长期使用会导致银行判定还款能力不足。

上图为网友分享

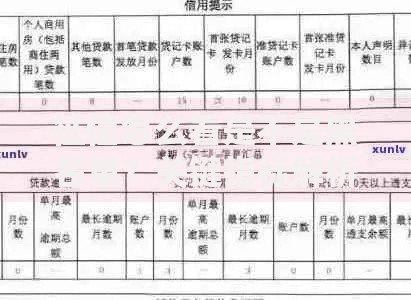

根据《征信业管理条例》,不良信用记录自违约行为终止之日起保存5年。但存在三个特殊处理规则:

1)欠款全额偿还后开始计算时效

2)信用卡逾期需主动注销账户才能启动倒计时

3)呆账记录必须完成债务核销方可消除

若发现非本人原因导致的错误记录,可向征信中心提交异议申请,需准备身份证复印件、情况说明及相关证明材料,处理周期一般为15个工作日。

针对已产生的信用污点,建议采取分级修复策略:

轻度逾期(1-30天):立即偿还欠款并致电客服说明情况,部分银行提供容时容差服务可能不上报征信

中度逾期(31-90天):协商出具《非恶意逾期证明》,需提供失业证明、重大疾病诊断书等佐证材料

严重逾期(90天以上):通过债务重组或个性化分期方案重建信用,部分机构接受信用修复服务,需缴纳未还本金5-8%的服务费

修复过程中需保持至少2个正常使用的信用账户,建议选择准贷记卡或小额消费贷进行履约重建。

上图为网友分享

建立三级信用防护体系:

1)基础防护:设置还款日历提醒,绑定自动扣款账户,保留3个月还款额的流动资金

2)中级防护:每季度自查征信报告,控制信用账户数量(建议≤5个),保持负债率<50%

3)高级防护:购买信用保证保险,建立家庭备用金(6个月收入额),配置信用监测服务

特别注意避免在贷款审批密集期(如年底)申请多笔信贷,金融机构对短期多头借贷的容忍度通常低于3次/月。

发表评论

暂时没有评论,来抢沙发吧~