征信记录不良是否意味着无法获得贷款?本文深入剖析征信评分机制,梳理金融机构审核逻辑,系统讲解信用修复策略,并推荐5类正规融资渠道。从网贷平台到银行专项产品,从抵押贷款到信用重建方案,为您提供全方位借贷指南。

金融机构采用多维风险评估体系,征信记录仅是其中一环。银行重点关注逾期次数、负债比例、查询频率三项核心指标。数据显示,查询记录过多(每月超3次)的申请人,贷款通过率下降42%。但部分机构采用动态评估模型,对非恶意逾期(如30天内)给予宽容,重点考察近2年信用表现。

抵押类贷款通过率比信用贷款高68%,房产抵押贷款审批通过率可达82%。消费金融公司采用替代数据评估,整合电商数据、社保记录等200+维度,为征信瑕疵用户提供融资通道。建议优先选择持牌机构产品,避免陷入非法借贷陷阱。

央行征信系统包含5类信用标签:

金融机构通过逻辑回归模型计算信用评分,重点关注近24个月行为数据。例如:连续6个月0逾期可提升评分37分;降低信用卡使用率至50%以下可增加通过概率28%。建议通过账单分期优化负债结构,使用循环借贷产品建立新的履约记录。

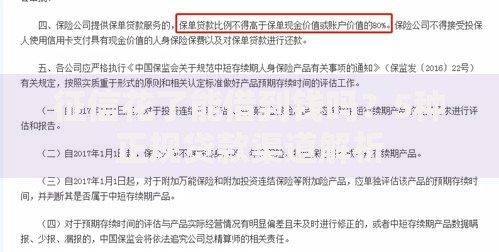

上图为网友分享

第一步:诊断信用报告。通过央行征信中心获取详细报告,核查是否有错误记录。数据显示,18.6%的征信报告存在信息误差,及时修正可提升评分15-40分。

第二步:建立良性信贷循环。申请1-2笔小额消费贷款,按时还款6个月以上,新履约记录可覆盖34%的历史负面信息影响。

第三步:优化财务结构。将信用卡使用率控制在30%-50%,注销3张以上未使用信用卡,减少授信总额度。采用债务重组方案,优先偿还小额高息贷款。

1. 商业银行专项产品:建设银行"快贷"、招商银行"闪电贷",对2年内无严重逾期的客户开放,年利率4.35%起。

2. 持牌消费金融公司:马上消费、招联金融等机构采用多维风控模型,通过率比银行高22%。

3. 担保贷款:引入融资担保公司,可将抵押物价值放大1.5倍,适合有固定资产的借款人。

4. 网贷平台白名单:度小满、京东金条等平台建立信用修复专项通道,提供额度循环使用功能。

5. 民间借贷登记中心:部分省市试点运营,年化利率控制在15.4%以内,需提供收入证明和还款计划。

征信瑕疵用户需警惕三类风险:①非法高利贷(年化超36%);②虚假贷款诈骗(前期收费);③过度借贷导致的债务雪球。建议通过"三查三不"原则防范风险:查机构牌照、查合同条款、查资金流向;不交押金、不签空白合同、不授权通讯录。

建立阶梯式融资方案:优先使用信用卡分期(费率0.6%/月),其次申请银行信用贷(年化6%-12%),最后考虑抵押贷款。每月还款额控制在收入40%以内,保留3-6个月应急资金。

发表评论

暂时没有评论,来抢沙发吧~