本文深度解析分期通利息的计算逻辑,涵盖等额本息、等额本金等不同还款方式的利息差异,对比年化利率与实际费率的关系,并提供降低利息成本的实用策略。通过案例演示与公式推导,帮助用户精准掌握利息计算规则,合理规划分期贷款方案。

核心计算模型分为两种主流方式:等额本息法和等额本金法。等额本息的月供公式为:[贷款本金×月利率×(1+月利率)^还款月数]÷[(1+月利率)^还款月数-1],其特点是每月还款额固定,但前期利息占比高。例如10万元分12期,年利率12%时,首月利息高达1000元。

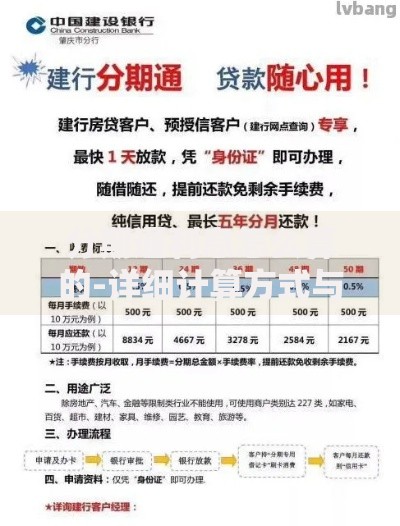

实际费率陷阱需特别注意:部分机构采用手续费率包装法,例如宣称"月费率0.5%"实际年化利率达11.62%。计算时需用IRR函数验证,避免将总手续费简单除以本金产生的认知偏差。

资金成本对比显示:等额本金总利息更少但前期压力大,适合收入递减群体;等额本息资金占用成本更高但还款平稳。以50万5年期贷款为例:

等额本息:总利息6.8万,月供9453元

等额本金:总利息6.2万,首月元,逐月递减

上图为网友分享

选择策略需结合资金使用计划:若存在投资收益渠道,建议选择等额本息;若计划提前还款,等额本金更优。需注意银行对还款方式的限制条款。

法律定义差异:手续费属于服务性收费,不受民间借贷利率上限约束;利息则属于资金使用成本,受法律保护范围限制。部分机构通过拆分收费规避监管,需警惕"零利息高手续费"陷阱。

税务处理区别:手续费可计入财务费用全额抵税,利息支出抵扣比例受资本弱化规则限制。企业用户需注意:

手续费需取得增值税专用发票

利息抵扣需满足债资比要求

违约金计算规则通常有三种模式:

① 剩余本金1%-5%的违约金

② 未还利息的50%-100%

③ 固定月数的利息补偿

最佳提前还款时点可通过利息平衡点公式测算:(违约金+已付利息)÷已还本金×12/N ≤ 其他投资收益率。建议在还款周期的前1/3阶段完成提前还款,例如5年期贷款在第20个月前操作。

上图为网友分享

多维影响因素矩阵包括:

信用评级:AAA级客户可获15%-30%利率优惠

贷款期限:12期与36期的年化利率差可达8%

担保方式:抵押贷款比信用贷利率低3-5个百分点

市场报价:LPR变动直接影响浮动利率产品

系统化降息策略:

1. 期限拆分法:将长期贷款拆分为多笔中短期组合

2. 利率转换术:在LPR下行周期选择浮动利率

3. 费用置换法:用低息信用贷置换高息分期

4. 周期错配术:旺季借款匹配经营现金流

5. 担保优化术:补充抵押物提升信用评级

具体操作需建立资金成本控制模型,通过现金流折现法(DCF)评估不同方案的实际资金成本,结合税务筹划实现综合成本最优化。

发表评论

暂时没有评论,来抢沙发吧~