征信黑名单能否获得贷款是许多用户的困惑。本文将深度解析黑名单人群可尝试的贷款渠道类型,重点揭露民间借贷、担保贷款、抵押贷款等特殊融资方式的操作逻辑,同时揭示中介宣称的"征信修复"背后隐藏的三大套路,并提供完整的风险防范指南。

征信黑名单人群在寻求贷款时面临多重风险叠加。首先,非正规渠道的年化利率普遍超过36%,部分民间借贷通过"砍头息""服务费"等名义将实际成本推高至50%以上。其次,个人信息泄露风险指数级上升,某地警方破获的贷款诈骗案件中,87%受害者因提交手持身份证照片遭非法利用。更值得注意的是,部分机构采用"AB合同"模式,签订阴阳合同规避法律监管,导致借款人维权困难。

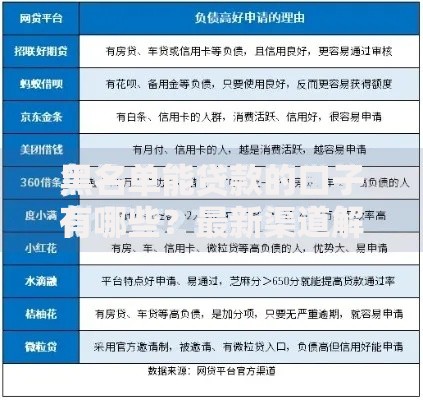

上图为网友分享

黑名单人群的实际融资渠道可分为三类:

① 民间借贷市场:需重点考察放贷主体的合法性,根据《最高人民法院关于审理民间借贷案件适用法律的规定》,年利率超过LPR四倍不受法律保护。

② 特定抵押贷款:包含车辆质押(需注意GPS安装条款)、房产二次抵押(要求产权清晰)及贵金属典当(鉴定标准需明确)。

③ 担保公司贷款:要求担保公司具备融资性担保资质,且需明确担保费用计算方式,避免陷入连环担保陷阱。

在与民间借贷机构合作时,必须警惕以下红线:

· 禁止签订空白合同:某地法院2023年审理的案件显示,31%的纠纷源于合同关键条款缺失。

· 禁止现金交易:所有资金往来必须通过银行转账并注明用途,某借款人因现金还款未留凭证导致重复还款。

· 禁止抵押证件原件:根据《居民身份证法》,任何组织不得扣押居民身份证,抵押行为涉嫌违法。

上图为网友分享

办理抵押贷款时需重点验证:

① 抵押物权属证明的真实性(可通过不动产登记中心查验)

② 评估机构资质(需具备CMA认证)

③ 抵押登记手续完整性(包含他项权利证书)

④ 违约处置条款的合法性(流押条款无效)

⑤ 保险覆盖范围(需包含不可抗力因素)

某借款人因忽略保险条款,在抵押车辆遭遇自然灾害后仍需承担全额债务。

担保贷款的本质是通过第三方信用背书实现风险转移,但存在三重隐性风险:

· 担保公司代偿后的追偿权:某案例显示担保公司代偿后通过诉讼冻结借款人全部银行账户。

· 个人担保的连带责任:超过60%的亲友担保最终演变为民事纠纷。

· 保证金条款陷阱:部分机构要求缴纳20%-30%保证金,但还款时不予抵扣本金。

上图为网友分享

虚假贷款广告存在六个显著特征:

① 过度承诺:"百分百放款""无视黑名单"等绝对化表述

② 收费前置:要求支付"解冻金""验资费"等前期费用

③ 资质缺失:无法提供金融许可证或备案证明

④ 联系方式异常:仅通过虚拟号码或社交软件沟通

⑤ 合同漏洞:关键条款使用模糊表述或外文版本

⑥ 办公地址虚假:实地考察发现注册地址无实际经营场所

发表评论

暂时没有评论,来抢沙发吧~