征信记录不良或缺失的用户常面临贷款难题,但市场中仍存在无需征信审核的大额度融资方式。本文深度剖析抵押担保贷款、民间机构借贷、特定金融产品等非征信类贷款渠道,解析其申请逻辑、额度范围及潜在风险,并提供风控建议与合规操作指南。

非征信类贷款主要依赖资产证明和还款能力验证两大核心要素。抵押贷款要求提供房产、车辆等高价值抵押物,金融机构通过专业评估确定抵押物价值后,通常可发放抵押物估值50-70%的贷款额度。

担保贷款则需要第三方机构或个人进行连带责任担保,重点审查担保方的资信状况。部分银行推出的特色经营贷针对小微企业主,通过核查企业流水、纳税记录等替代征信数据,单笔额度最高可达500万元。

大额非征信贷款要求申请人建立多维信用证明体系。以某商业银行的房产抵押贷为例,除要求抵押物产权清晰外,还需提供连续12个月银行流水覆盖月供2倍以上,同时验证申请人职业稳定性。

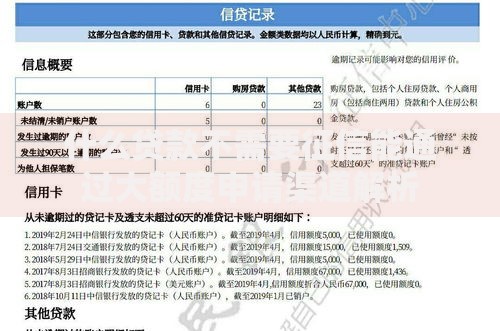

上图为网友分享

担保类贷款中,担保人需具备本地户籍、稳定工作及良好资产状况三重条件。部分融资租赁公司推出的设备抵押贷,要求设备剩余价值不低于贷款金额的150%,且设备必须投保财产险。

非法机构常以"零门槛""秒批"为诱饵实施诈骗。合规机构在放贷前必定实地查验抵押物,并要求面签合同。某市监管案例显示,正规典当行办理房产抵押必须进行不动产登记中心抵押备案,而诈骗平台往往回避该流程。

申请者需重点核查机构金融牌照,查询地方金融监管局公示信息。网络贷款平台应具备ICP许可证和在线数据处理与交易处理资质,资金流向必须通过银行存管系统,避免资金池操作风险。

房产抵押贷标准流程包含5大核心环节:预评估→材料审核→抵押登记→签订合同→放款。某股份制银行审批数据显示,从资料提交到放款平均需要7-15个工作日,评估费通常为抵押物价值的0.3%-0.5%。

上图为网友分享

车辆质押贷需注意GPS安装和保险变更,典当行办理时要求留存车辆登记证原件。设备融资租赁需办理动产抵押登记,并在央行征信中心动产融资统一登记系统进行公示。

高额度非征信贷款存在资金挪用风险监测显示,约23%的违约案例涉及贷款资金违规流入股市或房地产市场。金融机构通过受托支付方式管控资金流向,要求提供购销合同等证明材料。

利率风险需重点关注,民间借贷综合成本可能达到月息2%-3%。某地方法院判决案例揭示,超过LPR4倍的利息不受法律保护。建议借款人购买贷款履约保险,当出现还款困难时可启动风险分担机制。

发表评论

暂时没有评论,来抢沙发吧~