当企业主遇到资金周转问题时,"云信平台融资"和"银行贷款"常常被放在天平两端比较。本文将深度解析云信平台融资的本质属性,通过对比传统贷款的核心特征,从资金来源、风险承担、法律性质等维度展开分析,帮助读者理清两者差异。文章还将揭示这种新型融资模式的实际应用场景,并给出选择融资方式的具体建议。

云信平台其实是中国电信旗下供应链金融服务,举个具体例子:假设某建筑公司要给水泥厂付货款,但暂时资金紧张,这时候通过云信平台开具电子凭证,相当于把核心企业的信用"拆解"成可流转的电子票据。接收方拿着这些电子凭证,既可以选择持有到期,也可以选择在平台进行贴现融资。

这里有个关键点要注意:云信融资本质上是基于应收账款的债权转让。和传统贷款最大的不同在于,资金来源于供应链上的其他企业而非银行。也就是说,当你的上游企业接受了云信凭证,实际上是用它的资金提前兑付了你的应收账款。

说到贷款,大家首先想到的肯定是银行借钱。但很多人可能没意识到,贷款有三个核心要素:固定利息、约定期限、债权债务关系。比如某企业申请经营贷,银行审批通过后放款,企业按月还本付息,这个过程建立了明确的借贷契约。

这里有个有趣的现象:现在很多网贷平台虽然号称"融资服务",但实际上只要符合上述三个特征,在法律层面就会被认定为贷款业务。去年某知名平台被处罚的案例,就是因为把实质贷款包装成"信息服务"逃避监管。

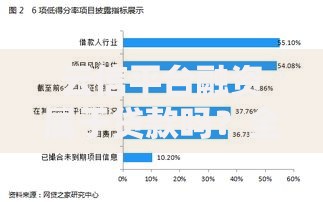

通过对比发现,云信平台融资与传统贷款存在明显差异:

1. 资金来源不同:贷款资金来自金融机构,而云信融资来自供应链企业

上图为网友分享

2. 风险承担主体不同:银行主要承担信用风险,云信则是核心企业信用传导

3. 法律关系不同:贷款是借贷合同,云信属于应收账款转让

4. 成本计算方式:贷款有利息+手续费,云信主要收取贴现息

5. 征信影响程度:银行贷款必上征信,云信融资目前暂未接入央行系统

不过这里有个误区要提醒:虽然云信不上征信,但违约会影响在供应链金融圈的信用评级。去年某汽车零部件企业就因此被多家核心企业列入合作黑名单,这个隐性成本往往被忽视。

上图为网友分享

根据调研数据显示,中小微企业使用云信融资的平均成本比银行贷款低1.2-1.8个百分点。但要注意,这取决于两个关键因素:核心企业的信用等级和贴现时的市场资金充裕度。比如去年三季度资金面紧张时,云信贴现利率曾飙升至年化15%。

建议企业主做好三个对比:

• 对比融资总成本(包括隐性成本)

• 对比资金到位速度(云信通常T+0到账)

• 对比对财务报表的影响(贷款增加负债,云信属于资产证券化)

上图为网友分享

2023年更新的《网络小额贷款业务管理暂行办法》明确将"云信类产品"排除在贷款业务监管范围外。但有个细节值得注意:如果融资平台实际承担了信用风险,就可能被认定为变相放贷。目前云信平台采用的风险隔离设计,正是为了避免触碰这个监管红线。

不过话说回来,普通企业主可能更关心实操层面:使用云信融资会不会影响后续银行贷款申请?根据我们访谈的银行客户经理反馈,只要不在征信报告体现,且企业负债率可控,一般不会直接影响贷款审批。但有些银行会通过供应链数据交叉验证企业真实经营状况。

总结来看,云信平台融资虽能解决短期资金需求,但长远发展还需注意维护供应链关系。毕竟这种融资方式高度依赖核心企业的信用背书,如果频繁使用或出现违约,可能会影响整个供应链的稳定性。对于企业来说,最好的策略是根据资金用途、金额大小和用款周期,灵活搭配使用不同融资工具,既享受云信的便捷,又保持银行贷款的授信额度。

发表评论

暂时没有评论,来抢沙发吧~