随着互联网金融快速发展,急需资金周转的用户常面临平台选择难题。本文深度解析快速借款平台筛选标准,推荐合规运营的官方渠道,揭露虚假平台常见套路,并提供借款资质优化方案、利率对比分析及法律维权指引,帮助用户安全高效获取资金。

持牌金融机构优先选择:具有银保监会颁发金融牌照的平台,如招联金融、马上消费金融等,通常审核流程标准化,最快可实现30分钟放款。这些机构采用大数据风控系统,通过分析用户社保、公积金、征信记录等20余项指标进行智能审批。

银行系产品优势解析:工商银行融e借、建设银行快贷等产品,单日放款额度最高可达50万元。相较于第三方平台,银行系统具备更强的资金实力和利率优势,年化利率普遍控制在4.35%-15%区间。

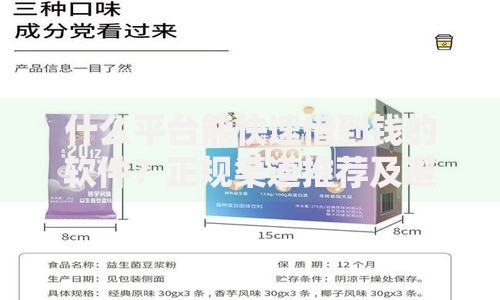

上图为网友分享

四步验证法保障资金安全:首先检查APP下载渠道,正规平台不会强制要求通过第三方链接安装;其次查看贷款合同细则,注意是否有隐藏服务费;再次确认客服电话是否为400或95开头;最后通过银行转账测试,拒绝私人账户收款要求。

最新诈骗手段揭秘:2023年网络贷款诈骗呈现新特征,包括伪造银保监会文件要求缴纳"解冻金"、冒充知名平台开发"内部版"APP、利用AI语音模拟官方客服等。用户需警惕任何放款前收费行为,正规平台不会在放贷成功前收取费用。

征信修复与数据优化策略:对于征信存在瑕疵的用户,建议优先申请商业银行的二类账户产品,这类产品对征信要求相对宽松。同时可通过完善支付宝芝麻信用、微信支付分等第三方信用数据,将综合评分提升30%以上。

| 优化项目 | 具体措施 | 效果预估 |

|---|---|---|

| 工作证明 | 补充社保连续缴纳记录 | 通过率+25% |

| 资产证明 | 绑定定期存款或理财账户 | 额度提升50% |

| 信用记录 | 修复3次以内逾期记录 | 利率降低2% |

IRR利率计算法则:部分平台采用"日息万五"等模糊宣传,实际年化利率可能高达36%。建议使用内部收益率公式精准计算:IRR=(总还款额/借款本金)^(365/借款天数)-1。监管部门要求所有贷款产品必须明示年化利率范围。

利率区间分布规律:银行系产品普遍在4.35%-24%之间,消费金融公司多在9%-36%区间,网络小贷公司利率上限为LPR的4倍(当前约15.4%)。用户需特别注意超过24%的贷款产品,超过部分可依法主张调整。

法律维权路径解析:依据《民法典》第六百八十条,借款人有权对超过法定利率的利息提出抗辩。遭遇暴力催收时,应立即收集通话录音、短信截图等证据,通过中国互联网金融协会官网或拨打银行保险消费者投诉热线进行举报。

债务重组可行性分析:对于多平台借贷用户,建议优先偿还年化利率超过24%的债务。可与平台协商停息挂账,或通过商业银行办理债务整合贷款。根据央行数据,2022年成功办理债务重组案例平均减少利息支出41.7%。

发表评论

暂时没有评论,来抢沙发吧~