在征信体系日益严格的背景下,"办车贷不上征信"的需求逐渐浮现。本文深度解析此类车贷的运作逻辑,揭秘市场上存在的特殊渠道类型,同时从法律合规性、风险控制、申请技巧等维度展开全面探讨,帮助读者在复杂金融市场中做出理性决策。

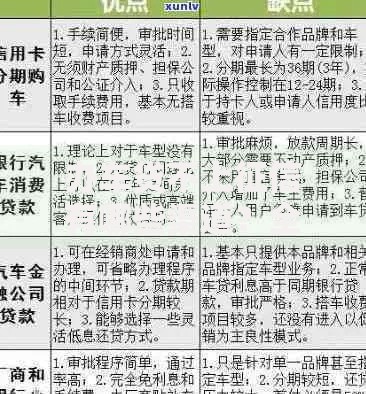

在现行金融监管体系下,正规金融机构的车贷业务均需接入央行征信系统。但部分特殊融资渠道确实存在不上征信的操作空间,主要包括三类:

1. 民间借贷机构:通过车辆质押登记而非抵押登记方式操作

2. 特定汽车金融公司:采用封闭式融资租赁模式规避征信上报

3. 典当行短期融资:以动产典当形式进行车辆融资

需特别注意,这些渠道的贷款利率普遍高于银行基准利率40%-200%,且存在车辆处置权争议等法律风险。

上图为网友分享

选择非征信车贷需警惕以下四大核心风险:

经市场调研,当前主要存在三类运作主体:

1. 区域性汽车金融服务商:如长三角某公司推出的"车主备用金"产品

2. 外资融资租赁公司:利用跨境资金渠道设计特殊融资方案

3. 互联网汽车金融平台:通过助贷模式对接民间资金

但需注意,2023年金融监管新规要求单笔贷款超5万元必须进行征信查询,这直接影响了部分机构的业务合规性。

上图为网友分享

不同于银行车贷的标准化审核,非征信车贷的准入条件呈现两极分化特征:

根据公安部经侦局2023年数据,汽车金融领域诈骗案中42%涉及非征信车贷。识别骗局需掌握三大要点:

1. 合同审查:重点核查债权转让条款和违约处置条款

2. 费用构成:警惕包含"服务费""保证金"等模糊收费项目

3. 资金流向:正规机构必须提供持牌支付机构的付款凭证

典型案例显示,诈骗机构常使用AB合同手段,即展示合同与实际签署合同存在关键条款差异,借款人需特别警惕。

上图为网友分享

发表评论

暂时没有评论,来抢沙发吧~