征信"黑花"是贷款审批受阻的常见原因,但多数人对其判定标准存在认知偏差。本文系统解析征信"黑花"的官方界定标准、具体表现特征及修复路径,通过央行征信管理规范与银行风控模型双重视角,揭示信贷审批背后的数据逻辑,帮助用户建立科学的信用管理认知体系。

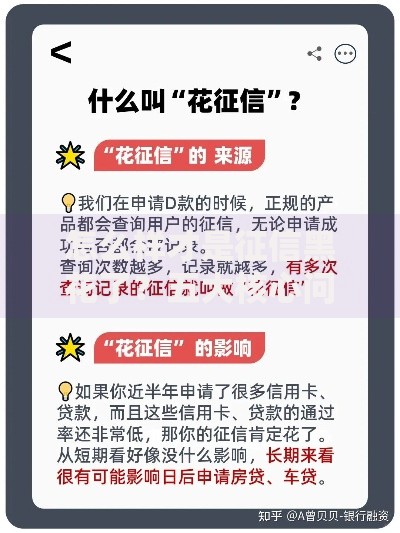

征信"黑花"并非官方术语,而是行业对严重信用瑕疵的形象化表述。根据央行征信中心数据标准,需同时满足三个条件:

① 当前存在90天以上逾期记录,且涉及信贷账户≥2个;

② 近半年征信查询次数≥10次(含贷款审批、信用卡审批等硬查询);

③ 存在五级分类异常(关注类/次级类/可疑类/损失类)。

以某股份制银行风控模型为例,当客户出现以下情形时系统自动标注为高风险:

信用卡连续逾期3期且未结清

贷款月供累计拖欠超过合同约定60天

对外担保代偿记录未消除

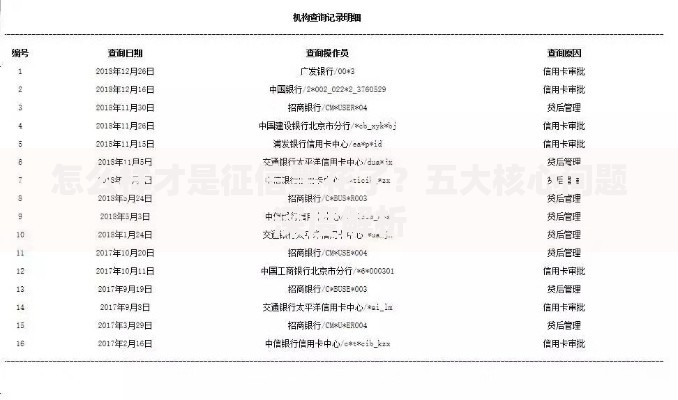

上图为网友分享

不同金融机构对征信瑕疵的容忍度存在显著差异。商业银行普遍执行"连三累六"红线标准(连续3个月逾期或累计6次逾期),而消费金融公司可能放宽至"连六累十二"。但以下三类业务必然受限:

1. 住房按揭贷款:需提供逾期结清证明+24个月正常还款记录

2. 信用贷款:要求近12个月无新增逾期

3. 企业经营性贷款:需同步核查企业征信

值得注意的是,部分农商行对非恶意逾期(如疫情期间政策宽限)设有特殊通道,但需提供民政部门或医疗机构证明文件。

除常规信贷逾期外,有五大隐性雷区常被忽视:

① 担保连带责任:为他人贷款担保,主贷方违约时代偿义务未履行

② 水电气欠费:19个试点城市已将公用事业缴费纳入征信

③ 花呗白条:部分互联网信贷产品完成征信对接

④ 司法执行:被列入失信被执行人名单

⑤ 频繁申贷:每月≥3次信贷申请触发风控预警

某城商行案例显示,客户因美团月付连续6期最低还款,虽未逾期却被标注"隐性负债过高",导致车贷审批失败。

征信修复存在自然修复与主动修复两条路径。自然修复需遵守5年覆盖周期规则,但以下情况可加速处理:

√ 银行数据报送错误:15个工作日内可更正

√ 不可抗力因素:提供证明材料后1个月内消除

√ 异议申诉成功:自认定之日起30天撤销记录

某客户因疫情隔离导致信用卡逾期,通过提交隔离通知书+核酸证明,成功将逾期记录修改为"特殊事件",比常规流程缩短43个月。

上图为网友分享

建立三维信用防护体系至关重要:

① 查询监控:开通央行征信自助查询服务,每年2次免费获取报告

② 债务优化:将多笔小额贷款整合为单笔抵押贷款,降低账户数量

③ 技术防护:设置还款日历提醒,绑定自动扣款账户保底

实测数据显示,使用智能还款工具的用户,逾期发生率降低76%。建议优先偿还信用卡(权重系数0.3)再处理信用贷款(权重系数0.15),最大化提升征信修复效率。

发表评论

暂时没有评论,来抢沙发吧~