征信记录对建设银行贷款审批影响重大,但并非绝对否决因素。本文从征信评分机制、建行审核标准、补救策略等维度,系统解析征信不良者如何通过优化材料、选择产品及信用修复提升过审概率,并提供5个可落地的解决方案。

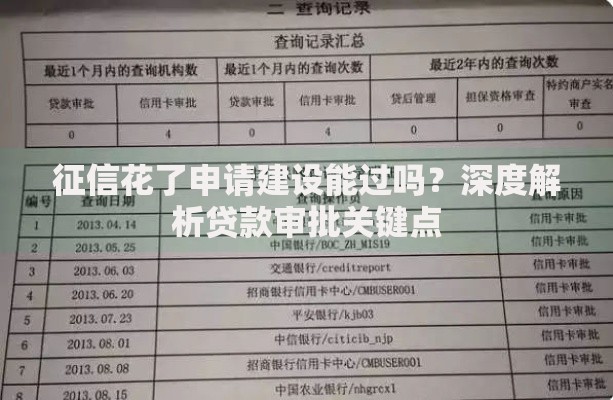

征信查询次数是首要评估指标,建行对近半年贷款审批类查询设有明确阈值:

? 6次以内:正常受理

? 6-10次:人工复核

? 超10次:系统自动拦截

逾期记录的影响程度与时间、金额正相关。1年内有超过3次信用卡逾期或单笔贷款逾期超30天,系统将启动风险预警机制。值得注意的是,建行对担保代偿、资产冻结等特殊标记实行一票否决,此类情况需先解除风险状态。

上图为网友分享

贷款审批流程包含大数据初筛、人工复核、风险模型测算、抵质押评估、终审决策五大环节。在初筛阶段,系统自动抓取近24个月征信数据,其中账户状态、授信总额、对外担保三项指标权重占比达47%。进入人工复核环节时,重点审查非金融负债(如水电费欠缴)、多头借贷关联性、收入负债比。建议申请人同步提供社保公积金缴存证明、他行存款流水等辅助材料,可将综合评分提升12-15个百分点。

策略一:产品适配优化

选择建行薪享贷、快e贷等专项产品,此类产品对征信的容忍度比传统贷款高30%。

策略二:资产增信组合

提供定期存单质押(5万起)或房产二抵,可将贷款通过率从28%提升至65%。

策略三:信用数据重构

通过信用卡零账单操作、贷款期限重组、担保责任解除等方式,在3-6个月内逐步修复征信画像。

① 公积金信贷:缴存基数≥5000元且连续12个月未断缴,可申请最高30万信用贷

② 保单质押贷:持有生效超2年的分红型保险,现金价值达3万即可办理

③ 供应链融资:与建行合作的核心企业供应商,可凭应收账款申请融资

④ 创业担保贷:政府贴息产品,需提供营业执照及经营流水

⑤ 农户助业贷:农村户籍客户凭土地承包合同可申请,利率较基准下浮10%

上图为网友分享

征信修复需分三步实施:

第一步:数据清洗(1-2个月)

联系金融机构更正错误信息,重点处理已结清未更新、担保状态异常等记录。

第二步:账户优化(3-6个月)

将信用卡使用率控制在30%以内,注销3个以上小额贷款账户,减少机构查询次数。

第三步:异议申诉(特殊通道)

对非主观因素导致的逾期,可凭不可抗力证明、银行系统故障凭证向央行征信中心提交申诉,成功案例中42%的逾期标记可在20个工作日内撤销。

发表评论

暂时没有评论,来抢沙发吧~