驾驶证贷款是近年来兴起的信用融资方式,本文深度解析驾驶证贷款的真实类型、申请资质要求、操作流程规范,揭秘银行与正规金融机构的驾驶证信用贷产品,帮助借款人识别合规贷款渠道,规避以驾驶证为噱头的金融诈骗风险。

目录导读

- 驾驶证贷款有哪些正规类型?

- 驾驶证贷款申请条件是什么?

- 办理需要准备哪些材料?

- 贷款操作流程怎么走?

- 哪些人群适合申请?

- 存在哪些风险要注意?

1. 驾驶证贷款有哪些正规类型?

目前市场主要存在三种合规的驾驶证贷款模式:

- 信用消费贷款:商业银行推出的驾驶员专属信用贷,如工商银行驾驶员e贷,将驾驶证作为辅助资质证明,最高可贷20万元

- 车辆服务贷款:汽车金融公司针对车主提供的维修保养分期,需同时提供行驶证和驾驶证,年利率普遍在8%-15%之间

- 从业者经营贷:面向职业司机的生产经营贷款,要求持有A/B级驾驶证且从业满2年,典型产品包括平安车主贷

2. 驾驶证贷款申请条件是什么?

申请驾驶证贷款需满足三重基础条件:

上图为网友分享

- 年龄在22-55周岁之间,持有C级及以上驾驶证且领证时间超过6个月

- 信用记录良好,近2年无连续3次逾期记录,当前无重大违约

- 具备稳定收入来源,月收入需覆盖月供2倍以上

特殊类型贷款另有附加要求,如网约车司机需提供平台接单记录,货运司机需要挂靠运输公司证明。

3. 办理需要准备哪些材料?

基础材料包含身份证原件、驾驶证正副本、银行卡流水三大件,不同机构具体要求存在差异:

| 机构类型 | 必备材料 | 补充材料 |

|---|

| 商业银行 | 征信报告、收入证明 | 社保缴纳记录 |

| 汽车金融 | 车辆登记证 | 保险单 |

| 网贷平台 | 手机实名认证 | 电子驾驶证 |

4. 贷款操作流程怎么走?

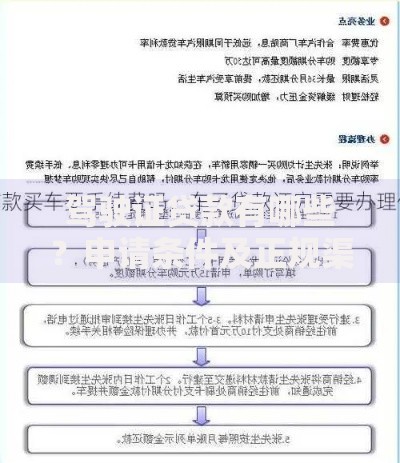

正规贷款流程包含五步标准化操作:

- 线上预审:通过机构APP提交基本信息获取额度

- 材料核验:携带原件到线下网点或通过视频认证

- 合同签订:仔细阅读贷款利率、还款方式、违约金条款

- 放款审核:部分银行需要二次人工复核

- 资金到账:最快可实现当日放款,大额贷款通常需要3-5个工作日

5. 哪些人群适合申请?

三类人群最能发挥驾驶证贷款优势:

- 营运车辆驾驶员:可利用从业资格获取更高额度,某城商行对出租车司机提供基准利率上浮30%的优惠

- 汽车服务从业者:汽修厂经营者凭驾驶证可申请设备采购贷款

- 信用白户群体:部分网贷平台将驾驶证作为替代性信用证明,但需注意年化利率不超过24%

6. 存在哪些风险要注意?

需重点防范三大风险点:

- 证件抵押骗局:凡要求扣押驾驶证原件的机构均属违规

- 服务费陷阱:正规机构不会收取超过贷款金额3%的服务费

- AB贷风险:警惕以"包装资质"为名诱导借款人充当担保人

建议优先选择银保监会持牌机构,可通过全国企业信用信息公示系统核查放贷资质,签订合同前务必确认条款与口头承诺一致。

暂时没有评论,来抢沙发吧~