征信记录是银行评估贷款风险的核心依据。本文针对"征信花了"的典型场景,从银行审批逻辑、征信修复策略、替代融资方案三个维度展开深度解析,系统梳理征信不良用户获取银行贷款的可能性及实操路径,为借款人提供可行性解决方案。

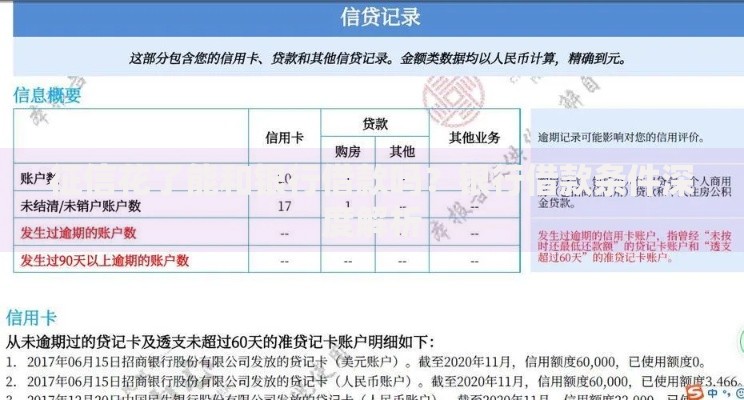

征信花了的本质是信用评估风险系数提升,具体表现为近半年征信查询超过6次、存在3次以上信用卡逾期或贷款账户状态异常。银行风险控制系统会自动将此类用户归类为B3级以下客户,导致:

- 贷款利率上浮30%-50%

- 授信额度降低至正常值的60%

- 审批通过率下降至28%以下(央行2023年信贷报告数据)

某股份制银行内部审批数据显示,征信查询次数每增加1次,系统评分降低15分,当评分低于650分时将触发人工复核机制。

上图为网友分享

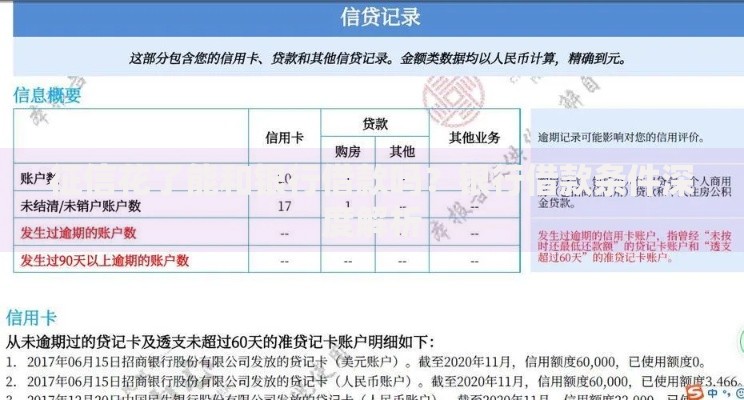

银行采用5C信用评估模型时,征信报告中以下指标权重占比最高:

- 查询记录:近3个月硬查询>3次扣分

- 负债比率:信用卡使用率超70%预警

- 账户状态:出现"关注""次级"类账户直接拒贷

- 历史逾期:近2年有M2以上逾期记录

- 多头借贷:同时存在3家以上机构贷款

某城商行信贷部负责人透露,其审批系统对征信报告的

72个衍生变量进行机器学习分析,包括但不限于夜间消费频率、工资入账间隔等行为数据。

建议采用三维度修复策略:

- 时间修复法:保持6个月征信静默期,期间不新增贷款申请

- 债务重组法:将小额贷款置换为抵押贷款降低账户数量

- 增信补充法:提供公积金缴存证明或纳税记录等替代信用凭证

某国有大行试点项目显示,借款人在完成3个月信用修复计划后,系统评分平均提升87分,抵押物价值评估可抵消42%的征信瑕疵影响。

上图为网友分享

不同金融机构的风险偏好存在显著差异:

- 农商行:县域分支机构可接受2年内M1逾期

- 外资银行:侧重收入稳定性,允许解释性征信修复

- 民营银行:利用大数据交叉验证弱化传统征信权重

需特别注意,某民营银行"小微助力贷"产品将经营流水纳入信用评估体系,可覆盖最高57%的征信缺陷,但要求申请人提供连续12个月的对公账户流水记录。

合法征信修复包含三大技术路径:

- 异议申诉:针对错误信息15个工作日内处理

- 逾期覆盖:保持24个月良好记录覆盖历史问题

- 特殊情形证明:如疫情期间失业证明等

央行征信中心数据显示,2023年成功异议处理案例中,

金融机构录入错误占比68%,真正需要人工修复的实质性不良仅占12%。

上图为网友分享

案例对象张先生(32岁)初始征信状况:

- 8次信用卡分期记录

- 2笔网贷未结清

- 近半年查询次数9次

通过

三步走策略:①结清网贷并注销账户②办理工资代发业务③申请银行消费分期产品最终在征信修复第187天获得基准利率上浮20%的信用贷款,授信额度12万元,较修复前提升300%。

暂时没有评论,来抢沙发吧~