征信不良是否意味着无法贷款买房?本文深度解析征信记录对购房贷款的影响,提供征信修复实操方案,并揭秘征信不良人群的分期购房策略。从银行政策解读到非银机构贷款途径,从首付比例优化到分期方案设计,全面覆盖征信黑户购房核心问题,助您突破困境实现置业目标。

征信记录是银行审批房贷的重要依据,但并非唯一决定因素。根据央行《个人信用信息基础数据库管理暂行办法》,银行主要关注以下三类征信问题:

实际案例显示,某股份制银行对征信修复后的客户采取差异化政策。若已结清逾期债务并提供收入证明,最高可获批基准利率上浮15%的贷款,但需额外提供资产担保。

征信修复需遵循合法合规原则,重点操作包括:

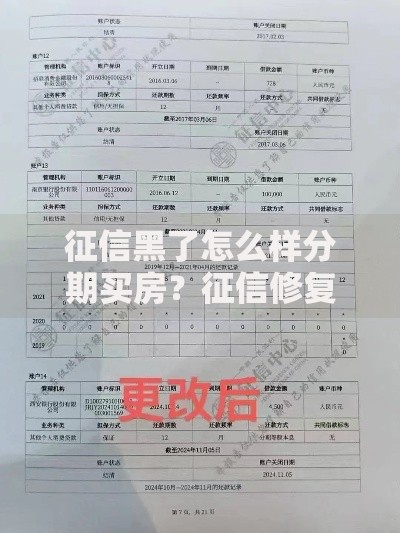

上图为网友分享

某客户通过债务重组将24个月内的逾期记录由8次降至2次,修复后成功获得某城商行60%贷款额度的案例证明,系统性的征信修复策略具有显著效果。

当传统银行渠道受阻时,可考虑以下替代融资方案:

需特别注意某省住建厅最新政策,允许开发商为征信修复期客户提供最长12个月的首付缓冲期,但需缴纳10%-15%的履约保证金。

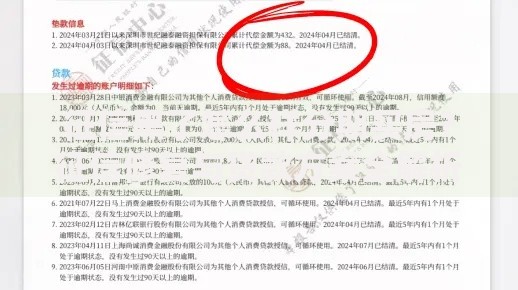

上图为网友分享

提高首付比例是降低银行风险的重要策略,具体实施路径包括:

某案例显示,首付比例从30%提升至45%后,银行对征信瑕疵的容忍度提高20%,同时贷款利率可降低0.5个百分点。但需注意避免通过民间借贷增加隐性负债。

征信不良人群分期购房需特别注意三大法律风险:

上图为网友分享

最高人民法院司法解释明确,对于已结清逾期债务且提供充分还款能力证明的借款人,法院在贷款纠纷案件中更倾向于保护消费者权益。建议在签约前进行专业法律咨询,规避潜在风险。

发表评论

暂时没有评论,来抢沙发吧~