随着信贷市场发展,不上征信的贷款产品逐渐进入大众视野。本文深度解析此类产品的运作逻辑、潜在风险及使用场景,通过真实案例分析征信外产品的合规性边界,并提供科学决策建议,帮助用户规避资金链断裂、高息陷阱等隐患。

市场上非征信类信贷产品主要分为三大类:民间借贷、消费分期、现金贷变体。其中民间借贷包括亲友借款、典当行质押贷款等传统形式,年化利率普遍在24%-36%之间。消费分期常见于医美、教育机构,通过第三方融资租赁模式规避征信上报。值得注意的是,部分现金贷平台采用"会员费""服务费"等名义拆分利息,实际综合费率可达50%-300%。

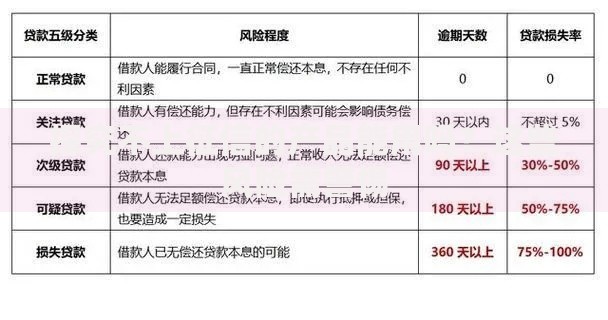

上图为网友分享

金融机构接入央行征信需满足注册资本5000万以上、持续经营3年以上等硬性条件。多数非持牌机构因资质不足无法接入,形成监管真空地带。此外,部分平台刻意规避征信对接以掩盖真实利率,利用合同条款模糊化、资金流向多层嵌套等手段逃避监管。数据显示,2023年地方金融办查处案件中,68%涉及未备案的征信外贷款业务。

表面不报征信不代表无信用记录:

1. 第三方数据共享:百行征信已接入2138家机构,覆盖网络借贷行为

2. 司法关联风险:逾期可能引发诉讼并录入中国执行信息公开网

3. 隐性评估指标:银行贷前调查会核查申请人非征信负债情况

某商业银行风控模型显示,使用过3次以上非征信贷款的客户,信用卡审批通过率下降42%。

此类产品存在三重核心风险:

典型案例显示,借款5万元的用户经历6个月滚存后,实际还款额高达13.7万元。

上图为网友分享

合规产品需同时具备:

1. 地方金融监管部门备案(可在官网查询备案编号)

2. 借款合同明确约定利率计算方式

3. 资金存管于商业银行

4. 无强制搭售保险等附加条款

实操中可通过企查查验证机构股权关系、全国法院被执行人信息网核查涉诉记录等多维度验证。

优先考虑以下正规渠道:

| 产品类型 | 利率范围 | 放款时效 | 征信影响 |

|---|---|---|---|

| 银行信用贷 | 4.35%-15% | 1-3工作日 | 详细记录 |

| 持牌消金公司 | 9%-24% | 实时到账 | 部分上报 |

| 公积金贷款 | 3.25%-4.5% | 15-30日 | 完整记录 |

数据显示,通过正规渠道融资的综合成本比非征信产品低62%,且可建立良性信用记录。

发表评论

暂时没有评论,来抢沙发吧~