随着借贷需求多样化,市场上涌现出各类借款渠道。本文系统梳理银行、持牌消费金融、互联网平台等合规借贷产品,从利率计算、资质审核、风险规避等维度进行横向对比,帮助用户快速匹配适合的借款方案,同时揭露高息套路贷常见陷阱,提供完整的信用管理建议。

银行系产品:包括信用卡分期、信用贷、抵押贷等,具有利率透明、审核严格的特点。工商银行融e借、建设银行快贷等产品年利率多在4.35%-15%区间,需提供社保公积金等资质证明。

持牌消费金融:招联金融、马上消费等23家持牌机构,审批流程较银行更快,额度普遍在20万元以内。例如中邮消费循环贷支持随借随还,但需注意部分产品日利率可达0.05%。

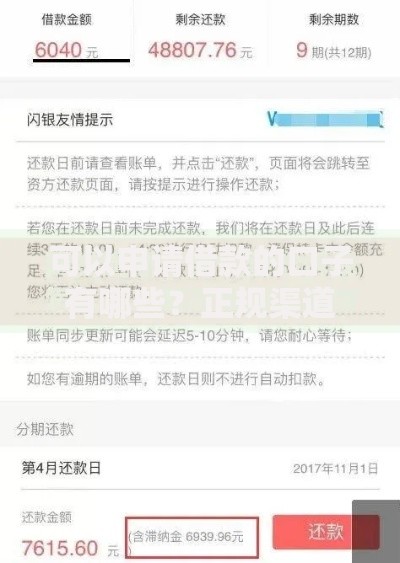

上图为网友分享

互联网借贷平台:蚂蚁借呗、京东金条等依托电商场景的产品,通常采用白名单邀请制,审批通过率与用户消费数据强相关。此类产品放款速度快,但额度波动较大。

资质核验三要素:

正规平台在借款前不会收取服务费、保证金等前置费用,例如招联金融在放款成功后才会按日计息。用户可通过银保监会官网查询机构备案信息,警惕以"快速放款"为噱头索取个人信息的中介平台。

以10万元借款为例,银行信用贷年利率平均为6.8%,1年期总利息约6800元;消费金融公司采用等额本息还款时,综合年化利率多在18%-24%之间,总利息支出达1.5-2.4万元;网络小贷若采用按日计息方式,日利率0.03%-0.05%折算年化约为10.95%-18.25%。

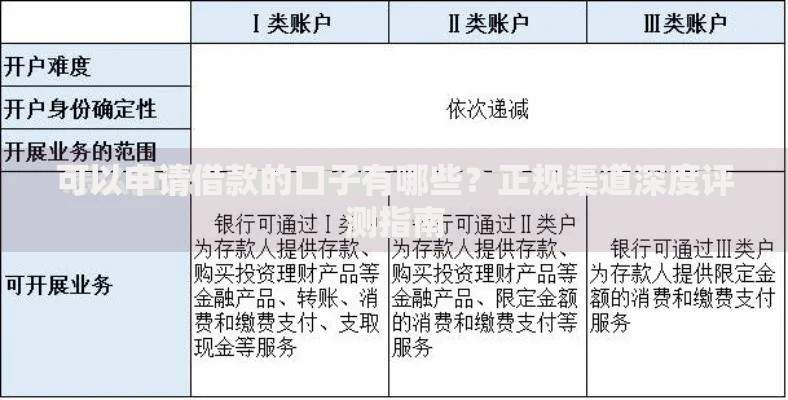

上图为网友分享

特别注意服务费陷阱:某平台标榜月利率0.8%,但需额外支付3%手续费,实际年化利率达(0.8%×12+3%)×1.8≈23.3%。建议使用IRR计算公式穿透式核算真实资金成本。

基础材料清单:

不同渠道的准入标准差异明显:银行要求税后月收入≥5000元,公积金缴存基数≥8000元;消费金融公司可接受月收入3000元以上,但需提供居住证明;网络平台侧重大数据评分,参考淘宝购物记录、手机话费充值等行为数据。

三大核心风险点:

建议采取分散借款策略:优先使用银行低息产品,消费金融补充短期周转,严格控制网络借贷使用频率。定期通过人行征信中心查询报告,发现异常查询记录及时向监管机构投诉。

上图为网友分享

发表评论

暂时没有评论,来抢沙发吧~