当前市场上存在部分不接入央行征信系统的借款渠道,这类服务往往吸引急需资金但担心信用记录受损的用户。本文深度剖析不上征信借款平台的核心特点、筛选标准及潜在风险,帮助用户在保障权益的前提下做出理性决策。文中包含真实案例解析与专业风控建议,全面揭示非征信类贷款产品的运作模式。

不上征信的借款口子特指未接入中国人民银行征信系统的信贷服务平台,这类机构在放贷时不会查询用户征信报告,还款记录也不会体现在个人信用档案中。其运营主体主要包括:地方性小额贷款公司、网络消费金融平台以及民间借贷中介。

从法律层面分析,这类服务需满足《网络借贷信息中介机构业务活动管理暂行办法》规定,年化利率不得超过36%红线。实际操作中,部分平台通过服务费、管理费等形式变相提高融资成本,用户需特别注意综合资金成本核算。

此类借贷渠道具有显著区别于银行信贷的特征:

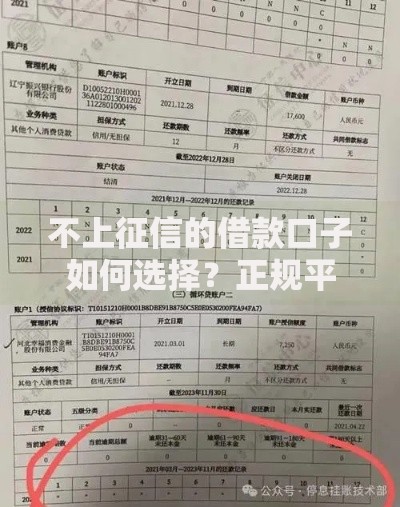

上图为网友分享

值得注意的是,约68%的平台采用大数据风控模型,通过分析用户社交数据、消费行为等非传统征信维度进行授信评估。这导致部分征信空白用户反而更易获得授信额度。

鉴别平台合规性需关注三大核心要素:

以某持牌机构为例,其《借款协议》第7.2条明确规定:"借款人逾期超过15日,平台有权将违约信息提交第三方征信机构"。此类条款既能保障平台权益,又对借款人形成有效约束。

用户需警惕的三大核心风险点:

据中国互联网金融协会统计,2022年涉及非征信类借贷的投诉案件中,暴力催收占比达41.7%,成为最突出的用户权益侵害问题。建议借款前通过"国家企业信用信息公示系统"核查平台运营资质。

Q:使用这类借款是否影响银行贷款审批?

商业银行在贷前调查时,会综合评估客户的多维度数据。虽然不上征信的借款不会直接显示在征信报告,但若存在多头借贷情况,银行的大数据风控系统可能识别异常。

Q:逾期还款会产生哪些后果?

除常规的滞纳金外,平台可能采取以下措施:降低信用评分、限制平台功能使用、委托第三方催收等。极端情况下,可能通过司法途径追偿欠款。

发表评论

暂时没有评论,来抢沙发吧~