在资金周转困难时,不少借款人会关注"无视负债的网贷平台"。本文系统梳理市场上20类特殊借贷渠道的运作模式,深度解析其审核机制、利率区间及潜在风险,并提供合规借贷建议。通过真实案例分析,帮助借款人识别合规平台与非法放贷的本质区别,掌握负债情况下的科学融资策略。

市场上存在多种特殊借贷渠道可能忽略负债审查,主要包括以下类型:

1. 保单质押贷款:以有效寿险保单现金价值为担保,最高可贷保单价值的80%。

2. 票据贴现融资:商业承兑汇票持有者可通过贴现获得资金,银行更关注票据真实性。

3. 设备融资租赁:以生产设备作为租赁标的物,重点审核设备残值而非借款人负债。

需特别注意:部分非持牌机构可能通过"会员费""服务费"等方式变相放贷,年化利率常突破法定36%上限。建议优先选择银行系网贷产品,如招商银行闪电贷、建设银行快贷等正规渠道。

上图为网友分享

可通过以下维度鉴别平台审核标准:

1. 征信查询类型:贷款审批类查询记录显示机构是否调取征信报告

2. 申请资料要求:不要求提供收入证明或银行流水的平台风险较高

3. 资金到账方式:合规平台均采用对公账户放款,个人账户放款涉嫌违规

以某消费金融公司为例,其审批系统设置负债收入比警戒线为60%。当借款人信用卡已用额度+贷款月供超过月收入60%时,系统将自动拒绝申请。这解释了为何部分用户即使征信良好仍被拒贷。

负债过高时借贷可能引发多重风险:

真实案例显示:某借款人同时在6家平台借款,总负债达月收入15倍,最终因资金链断裂产生连锁逾期,导致征信报告出现9个不良记录,修复周期长达5年。

建议采取以下优化策略:

1. 债务重组:将多笔小额贷款整合为单笔大额贷款

2. 担保增信:提供房产抵押或第三方担保

3. 收入证明优化:提供纳税证明、公积金缴存记录等权威材料

上图为网友分享

以某商业银行专项分期产品为例,借款人通过抵押二手车获得贷款额度,成功将信用卡负债率从85%降至42%,月供压力减少37%,实现债务结构优化。

选择正规平台需关注以下要素:

① 持牌资质:查验银保监会公布的持牌机构名单

② 利率公示:明确展示综合年化利率计算方式

③ 合同规范:使用银监会备案的标准化借款合同

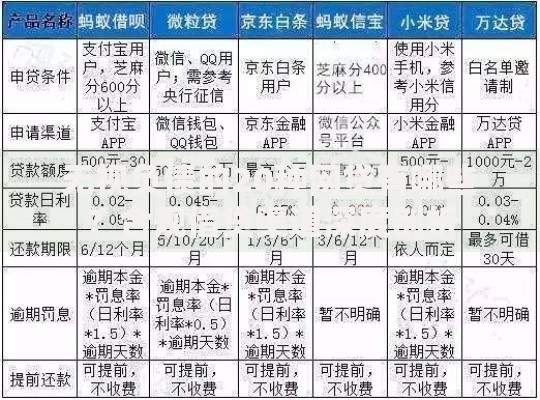

据央行2022年金融报告显示,持牌消费金融公司平均年利率为19.8%,相较非持牌机构低26个百分点。建议优先选择蚂蚁借呗、京东金条等头部平台,其风控系统已接入央行征信体系,能实现精准负债评估。

发表评论

暂时没有评论,来抢沙发吧~