本文深入探讨市场上是否存在不查征信的贷款产品,系统解析民间借贷、抵押担保贷款等特殊融资渠道的运作模式,揭示其潜在风险与合规操作要点,为征信不良群体提供全面借贷决策参考。

在现行金融监管体系下,正规金融机构发放的信用贷款均需查询央行征信报告。但特定场景下确实存在不查征信的融资方式:

①抵押类贷款:以房产、车辆等实物资产作为担保品,部分机构侧重抵押物价值评估而非信用记录。例如某地方性银行的房产抵押贷款产品,抵押率可达评估值70%,年利率9%-15%。

②特定群体贷款:面向公务员、事业单位员工的"薪金贷",凭借工作证明和收入流水即可申请,某城商行此类产品额度最高达月收入24倍。

③民间借贷市场:私人借贷、典当行等非持牌机构通常不查询征信,但存在法律风险。某调研显示,民间借贷市场规模已超3万亿元,其中约40%交易未纳入征信系统。

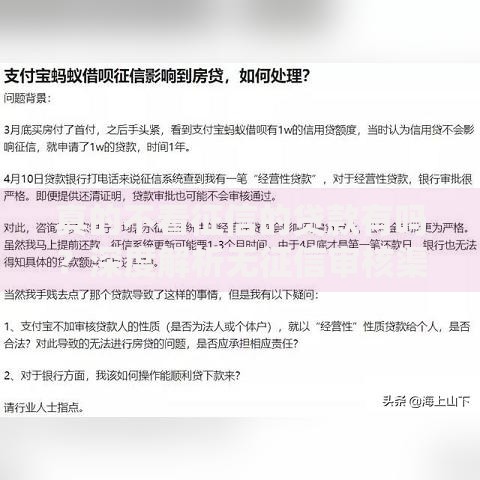

上图为网友分享

不依赖征信的融资渠道可分为三大类:

申请无征信贷款需满足特定要求:

材料准备:包括6个月银行流水(月均进账需覆盖月供2倍)、抵押物权属证明(房产证需满2年)、担保人资质文件(公积金缴纳基数需达当地3倍平均工资)

办理流程:某典当行抵押贷款典型流程为:物品评估(3工作日)→合同公证(1工作日)→放款(T+1),整体周期约5-7个工作日。但需注意,此类机构贷款综合费率通常包含2-3%服务费+月息1.5-3%。

选择非征信贷款需警惕多重风险:

①法律合规风险:年利率超过LPR4倍(当前约15.4%)的借贷不受法律保护,某地方法院2023年审结的民间借贷案件中,32%涉及高利贷纠纷

②资产处置风险:抵押物可能面临低价折损,某二手车抵押案例显示,违约车辆处置价仅为评估价65%

③信息泄露风险:非持牌机构存在违规收集生物信息等情况,某省消协年度报告显示,金融投诉中23%涉及个人信息滥用

识别合规非征信贷款的方法:

①查验资质:正规机构须具备地方金融局颁发的《融资担保许可证》或《典当经营许可证》

②合同审查:注意是否存在"砍头息""服务费"等变相收费,某典型案例显示,合同约定15%利息但实际综合成本达36%

③资金流向:确保资金通过银行账户划转,避免现金交易。某非法集资案中,85%受害者通过现金或第三方支付完成交易

发表评论

暂时没有评论,来抢沙发吧~