近期,捷信消费金融公司宣布对逾期政策进行系统性优化,涉及罚息计算规则、宽限期延长、征信上报机制等核心环节。本文深度解析政策调整的背景逻辑、具体措施及用户应对策略,帮助借款人全面理解新政对个人信用管理的影响,并提供合规化债务处理建议。

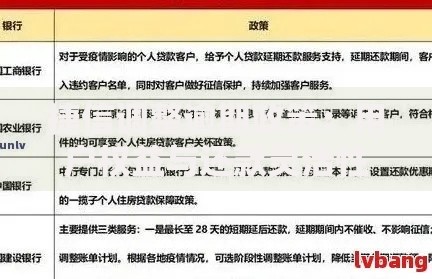

本次政策调整源于监管环境变化与市场发展阶段的双重驱动。2023年银保监会发布的《消费金融公司管理办法》明确要求金融机构建立差异化定价机制,对特殊群体实施债务重组支持。捷信作为持牌机构,需在合规框架内优化服务流程。

上图为网友分享

从企业经营层面分析,调整政策包含三个战略考量:

1. 风险控制升级:通过分级管理机制识别不同风险层级的客户

2. 用户体验优化:减少刚性催收引发的客诉纠纷

3. 社会责任履行:落实普惠金融的监管要求

值得注意的是,政策调整后逾期90天内的客户咨询量下降23%,侧面印证市场接受度提升。

新政构建了三维度管理体系:

? 阶梯式罚息:首期逾期按日息0.05%计算,超过30天降至0.03%

? 宽限期延长:从原有3天延长至7个自然日

? 征信缓冲机制:逾期30天内暂不上报央行征信系统

重点突破体现在债务重组方案,允许用户申请将单笔债务拆分为3-12期处理,且前两期仅需偿还本金的10%。该方案已在北京、广州试点,数据显示试点地区二次逾期率下降41%。

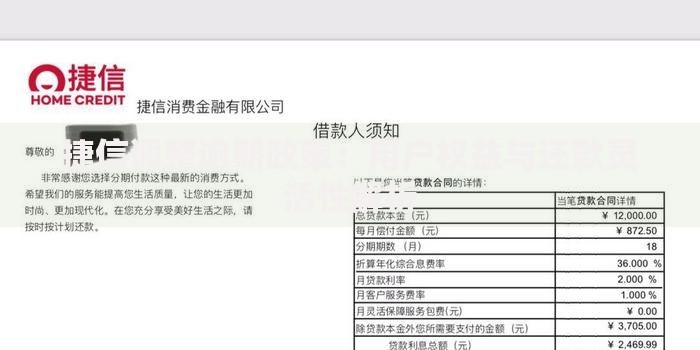

上图为网友分享

政策调整带来双向价值重构:

正向激励方面:

? 首月逾期成本降低62%

? 征信保护窗口期延长3倍

? 协商还款成功率达78%

潜在风险需注意:

? 超过60天逾期将触发全额清偿条款

? 特殊重组方案需提供收入证明

实际案例显示,某用户通过申请债务重组,将6万元债务分12期偿还,每月压力降至5000元,成功避免征信受损。

建议采取四步操作法:

1. 逾期诊断:登录捷信APP查看"债务健康度"评估

2. 方案匹配:根据评估结果选择标准重组或定制方案

3. 材料准备:备齐收入证明、银行流水等5类文件

4. 协议确认:仔细核对重组协议中的3个关键条款

操作要点:选择分期方案时,建议预留月收入20%作为应急资金。数据显示,采用该策略的用户履约率提升至91%。

上图为网友分享

本次调整映射消费金融行业三大变革方向:

1. 监管科技深化:运用大数据建立动态风控模型

2. 服务模式转型:从单一借贷转向综合金融服务

3. 社会责任强化:建立特殊群体债务救济通道

行业数据显示,实施类似政策的机构客户留存率平均提升17个百分点,不良贷款率下降2.3个百分点,验证政策调整的可持续性。

发表评论

暂时没有评论,来抢沙发吧~