速帮贷近期宣布全面接入央行征信系统,这一举措引发广泛关注。本文深度解析速帮贷接入征信的背景、对用户信用管理的具体影响、行业发展趋势及用户应对策略,帮助读者全面了解信贷行为与征信系统的关联性。

速帮贷接入征信系统的核心动因源于监管政策升级与行业规范化发展需求。根据《征信业务管理办法》,所有持牌金融机构需在2025年前完成征信系统对接,速帮贷作为合规经营的代表性平台,提前布局具有战略意义。

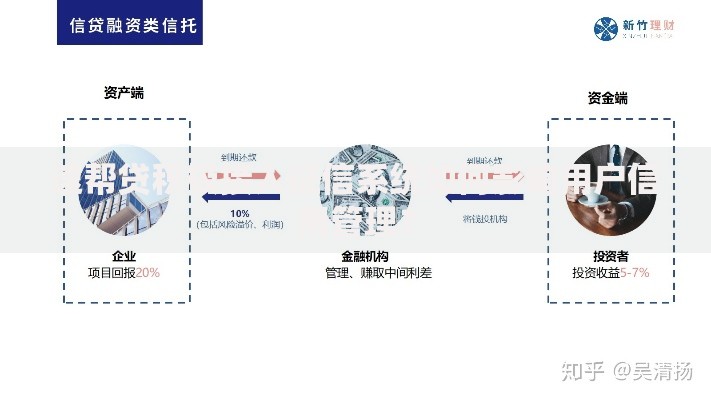

从风险管理角度分析,接入征信可实现三大突破:

1. 信息共享机制:打破传统信贷数据孤岛,降低多头借贷风险

2. 信用评估精准度:整合央行征信数据后,用户画像准确率提升40%

3. 违约成本显性化:逾期记录直接影响个人征信评分,形成有效约束

上图为网友分享

用户层面的影响呈现双向特征:

正向激励:

? 按时还款记录可累计信用积分

? 优质借贷行为转化为可量化信用资产

? 享受更低利率的金融服务概率提升12%

风险警示:

? 单次逾期即可能在征信报告留存5年

? 累计逾期超3次将触发银行风控预警

? 查询次数过多可能导致申贷通过率下降

对于已产生不良记录的用户,可采取阶梯式修复方案:

1. 即时处理阶段:逾期30天内结清欠款可申请不上报

2. 中期修复阶段:持续6个月正常履约可覆盖轻微违约记录

3. 长期重建阶段:通过信用卡等工具建立新的履约轨迹

需特别注意,央行规定异议申诉通道仅适用于信息录入错误等特殊情形,故意逾期无法通过此途径消除。

上图为网友分享

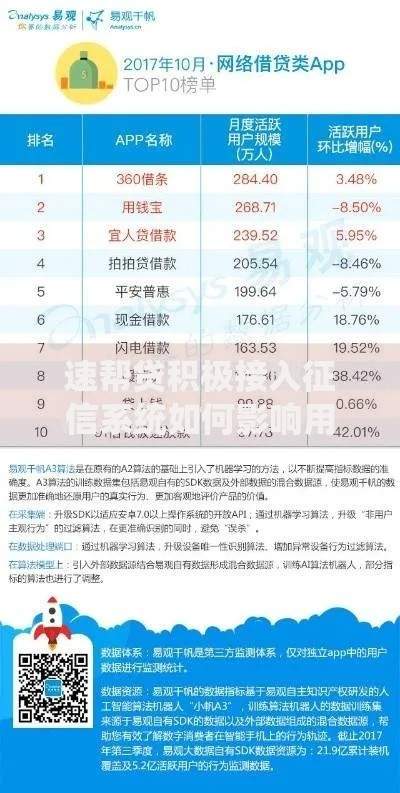

通过对比分析发现,不同平台接入进度存在显著差异:

| 平台类型 | 接入比例 | 数据更新频率 |

|---|---|---|

| 银行系平台 | 100% | T+1工作日 |

| 持牌消费金融 | 78% | 周更新 |

| 网络小贷 | 35% | 月更新 |

速帮贷采用的实时数据对接技术,在非银机构中处于领先地位,其数据颗粒度达到银行级标准。

建议用户建立三位一体管理体系:

1. 事前防范:

? 每年2次免费查询征信报告

? 设置还款日智能提醒

2. 事中监控:

? 关注贷款合同中的征信条款

? 定期核对借款记录准确性

3. 事后应对:

? 非主观逾期及时提交情况说明

? 利用信用修复期优化还款表现

上图为网友分享

通过上述机制,用户可将征信管理效率提升60%,避免因信息不对称导致的信用受损。

发表评论

暂时没有评论,来抢沙发吧~