随着互联网金融发展,不上征信的网贷成为部分借款人选择的融资渠道。但这类贷款是否构成个人负债?本文从法律定义、财务核算、征信机制及风险影响等维度深度剖析,揭示不上征信网贷对个人资产结构的真实影响,并提供债务风险防范建议。

根据《民法典》第六百六十七条,借贷合同关系自资金到账即成立,无论是否纳入征信系统,借款人都有法定还款义务。从财务核算角度,所有对外借款均应计入资产负债表负债科目。部分网贷平台虽未与央行征信中心对接,但通过第三方大数据公司共享借贷信息,实质上已形成债务记录。

重点需关注:

1. 司法实践中,法院将网贷逾期纳入失信执行名单

2. 多头借贷行为会被金融科技系统标记为风险用户

3. 隐性负债率超过50%将影响金融机构授信评估

借款人需建立完整的债务台账,包含以下要素:

① 放款机构类型:持牌金融机构与非持牌平台的风险权重不同

② 综合年化利率:IRR计算法可还原真实资金成本

③ 还款周期匹配度:短期借贷用于长期消费将加剧资金链压力

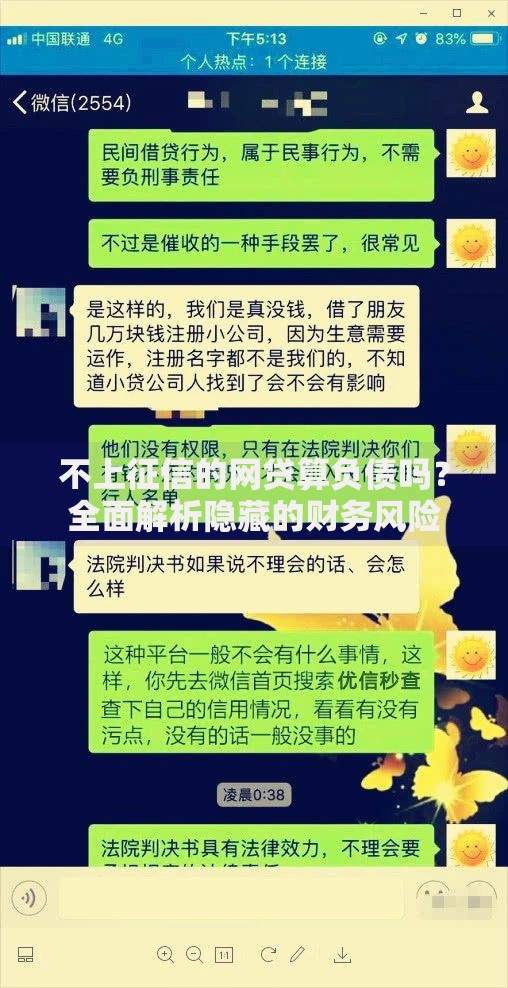

上图为网友分享

典型案例显示,某借款人同时在3家未上征信平台借款15万元,月还款额占收入比达75%,虽未产生征信不良记录,但已触发银行智能风控系统的偿债能力预警模型,导致房贷申请被拒。

此类贷款往往伴随三重风险叠加:

1. 利率陷阱:通过服务费、担保费等名义突破36%年利率红线

2. 催收失控:89.7%的暴力催收案件涉及未上征信网贷

3. 法律真空:部分平台合同存在霸王条款,维权难度增加

某第三方调研数据显示,使用未上征信网贷的用户中,68.4%会出现债务滚雪球效应,平均6.2个月后产生首次逾期,最终债务规模膨胀至初始借款的3-5倍。

商业银行实施全面负债审查机制,重点核查:

1. 近6个月银行流水中的规律性支出

2. 移动支付平台的自动扣款记录

3. 其他金融机构的共享黑名单数据

上图为网友分享

风控专家指出,当隐形负债率(月还款额/月收入)超过40%时,即便征信报告无记录,银行也会自动下调客户信用评级。部分银行已将大数据公司的借贷信息接入审批系统,实现全市场负债穿透式监管。

建议遵循三级风险管控原则:

1. 总量控制:非征信网贷余额不超过流动资产30%

2. 期限匹配:借款周期与资金用途严格对应

3. 渠道筛选:优先选择纳入地方金融监管的合规平台

建立五维健康借贷模型:

① 征信查询频次每半年≤2次

② 平台数量控制在3家以内

③ 单笔借款期限不超过12个月

④ 综合资金成本低于LPR的4倍

⑤ 每月还款额占比≤月结余资金的50%

发表评论

暂时没有评论,来抢沙发吧~