本文深度解析声称不查征信且百分百通过的借款平台运营模式,揭露其潜在风险与法律隐患,提供五类典型平台案例及识别方法,帮助用户规避高息陷阱与信息泄露危机,探索合法借贷替代方案。

这类平台往往通过技术规避和法律擦边实现所谓"不查征信"承诺。首先利用非持牌机构身份逃避央行征信系统对接,转而建立私有信用评估体系,通过抓取用户社交数据、通讯录信息、电商消费记录等200余项替代指标进行风险判定。其次采用"会员制""服务费"等名义收取变相利息,使实际年化利率突破36%法律红线却规避形式审查。

更隐蔽的操作在于数据共享黑产,部分平台与第三方数据公司合作,非法获取其他金融机构的贷后数据,形成地下征信网络。某典型案例显示,17家现金贷公司共建数据联盟,实时共享650万借款人还款记录,这种非官方渠道的信用评估体系完全脱离监管视野。

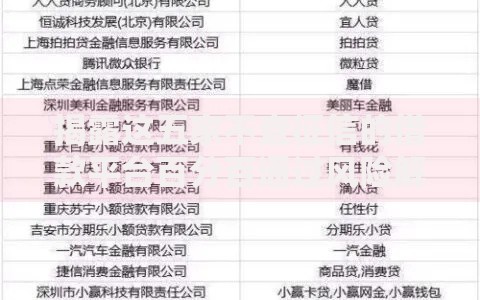

上图为网友分享

所谓"百分百通过"实质是精准客群筛选与风险转嫁机制的结合体。平台通过以下四步实现表面高通过率:

某第三方监测数据显示,这类平台实际坏账率高达42%,但通过收取高出本金3-5倍的综合费用实现盈利,借款人最终还款总额中仅有31%用于冲抵本金。

第一类:社交链借贷

以"熟人担保"为幌子,要求授权微信好友列表,若发生逾期则向排名前20位联系人发送催收信息。某平台协议条款显示,用户需默认同意通讯录信息用于"贷后管理"。

第二类:设备抵押贷款

通过APP远程锁定手机、平板等智能设备,估值3000元设备仅放款800元,若逾期超过72小时直接触发设备格式化程序,2023年已有217起相关投诉立案。

正规金融机构预授信:商业银行推出的"闪电贷"产品,基于公积金、个税数据给予30秒审批额度,年利率区间5.6%-15%。

消费金融分期:持牌消费金融公司提供的场景化贷款,如教育分期、医疗分期等,需提供课程合同、诊疗证明等真实消费凭证。

征信修复+再贷:对于征信存在瑕疵的用户,可通过官方渠道提交异议申请,修复成功后申请地方商业银行的专项扶持贷款产品。

发表评论

暂时没有评论,来抢沙发吧~