最近有朋友问我,理财固定收益类产品到底是个啥?听起来好像很专业,其实说白了就是那种风险比较低、收益相对稳定的理财方式。比如银行定期存款、国债这些,都属于固定收益类的范畴。不过啊,虽然名字里有“固定”俩字,但实际操作中还是有一些门道的,今天咱们就来唠唠这个。很多人觉得这类产品就是“躺赚”,其实背后涉及到发行机构的信用等级、市场利率变化这些因素。如果你刚好在找既安全又能赚点小钱的理财路子,那可得仔细看看下面这些干货了。

先说个真人真事吧。我表姐去年买了某银行的固定收益理财,当时客户经理拍胸脯说“年化4.2%绝对稳”。结果到期一看,收益确实到账了,但比预期少了0.3%。这事儿让我意识到,所谓的“固定”其实有条件。这类产品主要投资债券、存款这类底层资产,风险确实比股票基金低,但也不是完全没波动。

这里有个重点得划出来:自从资管新规落地后,打破刚性兑付已经成为常态。也就是说,银行再也不能承诺保本保息了。我有个同事前阵子买的R2风险等级理财,居然也出现了单日负收益,把他吓得赶紧赎回了。

话说回来,固定收益类产品也不是一无是处。上周碰到个退休的阿姨,她就特别适合这类投资。手里有笔养老钱,既想跑赢通胀,又经不起市场折腾。像她这种情况,就可以考虑配置60%左右的固收类资产。

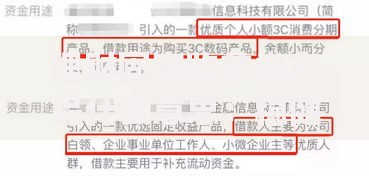

上图为网友分享

不过要注意啊,现在很多固收产品都有锁定期。像我之前买的某款产品,虽然写着年化3.8%,但要是提前赎回,收益直接砍半。这就像去游乐园存包,没到时间非要取出来,得交保管费一个道理。

记得有次去银行办业务,看到个大伯在理财柜台急得直跺脚。原来他买的固收产品到期收益比宣传页上的低,仔细一看才发现,当初客户经理说的“预期收益”后面跟着小小的“仅供参考”四个字。所以啊,咱们普通老百姓选产品,得学会这几招:

还有个冷知识可能很多人不知道,同类产品在不同渠道的收益率能差0.5%。比如某款理财在手机银行卖的年化3.6%,到了线下网点可能变成3.8%。这差价虽然看着不大,但如果是50万的本金,一年就差出2000块呢。

今年开春那会,债券市场突然大跌,搞得很多固收理财也跟着遭殃。我有个做会计的朋友,她买的债基两周跌了1.2%,天天盯着手机看估值。其实这种情况,专业人士反而建议持有到期,因为债券到期是要按面值兑付的。这就好比坐过山车,中间颠簸得再厉害,到站了还是得停回原点。

这里有个数据很有意思:过去十年里,纯债基金的年化波动率只有2.3%,而股票型基金高达18.7%。不过要注意,固收类产品也分三六九等。像城投债、地产债这些品种,去年就爆过几次雷。所以说,信用风险这个坑,咱们还是得绕着走。

最近跟做资管的朋友聊天,他说现在固收类产品正在经历“内卷”。以前闭着眼买都能赚,现在得精挑细选。特别是利率下行的大环境下,很多产品的收益确实不如前几年。不过话又说回来,比起活期存款0.3%的利息,能拿到3%以上的收益也算不错了。

最后给大家提个醒:千万别把所有钱都砸进固收类产品。我邻居王叔就犯过这个错误,把拆迁款全买了五年期国债,结果去年儿子突然要买房,提前支取损失了不少利息。建议普通家庭按照“100-年龄”的比例来配置,比如40岁的人,可以放60%在固收类,剩下的配置些权益类资产。

说到底,理财固定收益类产品就像做饭时的主食,虽然不惊艳但管饱。关键是要根据自家的情况,搭配好风险与收益这道菜。下次再看到“预期年化收益率”的时候,记得多问几句:这个收益怎么来的?最差情况会亏多少?问清楚了再掏腰包,总比事后拍大腿强。

发表评论

暂时没有评论,来抢沙发吧~