在征信记录不佳或急需资金时,申请不看征信的借贷平台成为部分用户的关注焦点。本文深入探讨此类平台的运作模式、风险防范及合规渠道选择,涵盖小额贷款、抵押借贷、P2P平台等多种类型,解析其审核逻辑与适用场景,并提供识别正规机构的实用技巧,帮助用户避免高息陷阱与信息泄露风险。

当前市场存在四类主要渠道:小额贷款公司通过自有风控体系评估用户还款能力,部分机构侧重审核收入流水而非征信;P2P网络借贷平台采用大数据分析替代传统征信,如通过社交数据、消费行为建立信用模型;抵押贷款机构接受房产、车辆等资产质押,征信权重相对降低;民间亲友借贷则完全依赖人际关系信用背书。

以某头部小额贷款平台为例,其审核流程包含:

1. 身份证与银行卡双重验证

2. 近6个月支付宝/微信账单分析

3. 设备指纹识别与反欺诈检测

4. 人工复核异常交易记录

该模式使征信不良但具有稳定收入来源的用户仍有机会获批,但额度通常限制在5万元以内,且日利率普遍高于0.05%。

合规平台需同时满足三项核心条件:

① 持有地方金融监管部门颁发的牌照,可在“国家企业信用信息公示系统”查询备案信息;

② 贷款合同明确标注年化利率范围,根据最高法院规定不得超过LPR的4倍(当前约15.4%);

③ 具备完整隐私保护协议,明确用户数据使用边界与加密存储措施。

识别非法平台的警示信号包括:

要求提前支付保证金、验资费

贷款到账前需购买高额保险产品

客服联系方式仅为虚拟号码或境外电话

平台官网无ICP备案编号或公司注册信息

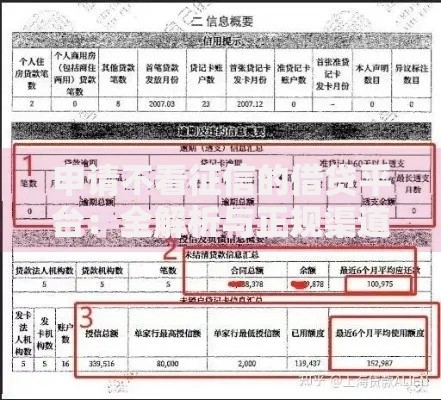

上图为网友分享

征信修复期内的用户群体是主要服务对象,具体包含:

① 信用卡逾期记录未满5年者:征信污点尚未自动消除,但当前收入稳定的上班族;

② 小微企业主短期周转:因经营流水波动导致征信评分不足,需应急资金支付货款;

③ 自由职业者与零工经济从业者:缺乏固定工资流水证明还款能力;

④ 医疗急救等特殊需求:急需资金且无法等待传统银行审批流程。

需特别注意的是,学生群体、无收入来源者及已有多个平台借贷记录的用户,通过率通常低于15%,且可能遭遇更高利率。

高息负债循环是最主要风险,某第三方调研数据显示:

42%的用户因多头借贷导致月还款额超过收入80%

27%的平台存在服务费、管理费等隐性收费项目

15%的投诉涉及暴力催收或隐私泄露问题

防范策略应遵循“三要三不要”原则:

要核实平台放款资质与利率合规性

要保留电子合同与还款凭证

要控制负债率在月收入50%以内

不要授权通讯录访问权限

不要接受需线下现金还款的方式

不要轻信“包装征信”的中介服务

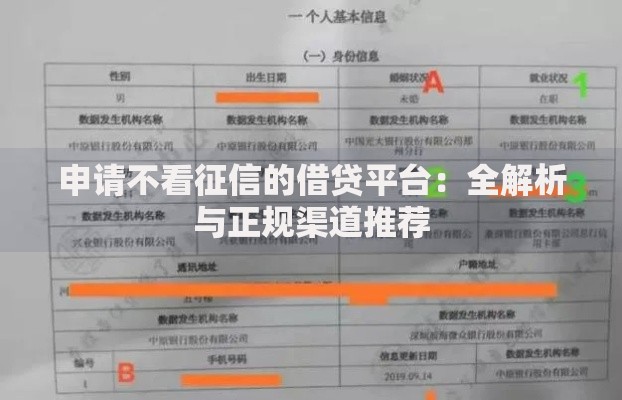

上图为网友分享

小额贷款公司:

√ 审批速度快(平均2小时放款)

× 额度上限低(通常≤10万元)

抵押贷款机构:

√ 可获更高额度(房产评估价70%)

× 存在资产处置风险

P2P平台:

√ 借贷期限灵活(7天至36个月)

× 资金成本波动大(年化12%-24%)

建议优先选择与商业银行合作的技术服务商,如某平台采用区块链存证技术,确保合同不可篡改且利率透明,此类机构坏账率较行业均值低38%。

问题1:完全不查征信的贷款是否合法?

合规平台仍会进行必要身份核验与反洗钱审查,但可根据《征信业管理条例》第18条,在取得用户授权后选择性查询征信。真正完全不接入任何征信系统的平台涉嫌违规经营。

问题2:利息超过多少属于高利贷?

根据2023年司法解释,借贷利率司法保护上限为一年期LPR的4倍(当前3.85%×4=15.4%),超过部分可拒绝支付。但部分平台通过服务费、会员费等形式变相突破此限制,需仔细计算综合资金成本。

上图为网友分享

问题3:审核通过后多久能到账?

正规平台通常在30分钟内完成放款,若超过24小时未到账需立即联系客服核查。某投诉平台数据显示,46%的延迟到账案例涉及第三方支付通道异常或银行卡信息错误。

发表评论

暂时没有评论,来抢沙发吧~