公积金借款是工薪阶层解决资金需求的重要途径,但如何选择正规渠道成为关键。本文深度解析银行、公积金中心、第三方平台等借款渠道的优劣势,提供完整的申请流程、材料清单及风险规避指南,帮助用户精准匹配适合的借款方案。

公积金借款主要分为三大类渠道:商业银行合作贷款、住房公积金中心直贷以及合规第三方助贷平台。商业银行如建设银行、工商银行推出的组合贷产品,将公积金贷款与商业贷款结合,最高可贷额度通常为公积金余额的20倍,需提供连续12个月缴存证明。公积金中心直贷业务具有利率优势,年利率最低2.75%,但审批周期长达1-3个月,适合不急需用款的借款人。第三方平台需特别注意,仅有少数持牌机构如平安普惠、招联金融具备公积金贷款资质,需查验平台的《金融业务许可证》及资金存管协议。

商业银行的公积金信用贷款需满足五维审核标准:

上图为网友分享

以工商银行融e借为例,公积金客户最高可获30万元授信,年化利率4.35%起,需现场签署《公积金数据查询授权书》。申请材料包括身份证原件、近6个月缴存明细及收入证明,线上申请最快1小时放款。

公积金管理中心提供的直贷业务具有三大核心特征:贷款用途限定为购房、装修或重大疾病治疗;贷款期限最长30年,但要求借款人年龄加贷款年限不超过70岁;抵押物要求方面,房产抵押需提供评估价70%的担保,信用贷款则需缴存基数达当地社平工资1.5倍。例如深圳市公积金贷款要求申请人家庭在深无房且5年内无住房交易记录,最高可贷额度90万元,执行LPR基准利率下浮15个基点。

非持牌第三方平台常见风险包括:数据泄露风险(78%的违规平台未实施SSL加密)、隐形费用(服务费高达本金的15%-20%)、暴力催收(31%的投诉涉及恐吓骚扰)。正规助贷平台识别要点:查看网站底部的ICP备案号和金融牌照编号,确认资金流向为银行或持牌消金公司。中国互联网金融协会公示的54家合规平台中,仅度小满、360借条等9家支持公积金授信,年化利率区间为7.2%-24%。

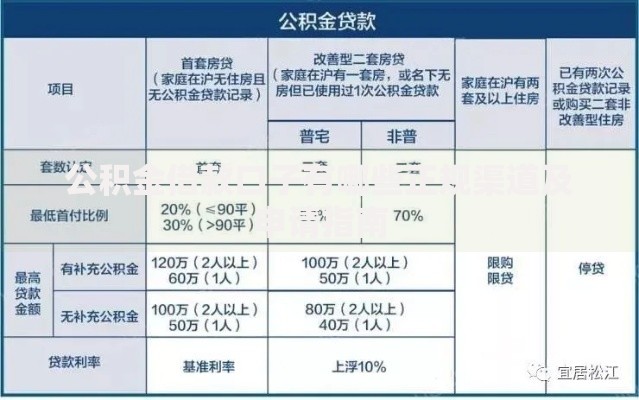

公积金提取和贷款在资金性质、使用成本、额度限制三个方面存在本质差异:提取属于取出自有资金,无需支付利息但受提取事由限制,如租房提取每月不超过2000元;贷款则是负债行为,需按期还本付息但额度可达账户余额的20倍。特别要注意的是,组合使用策略:先办理公积金贷款再申请补充提取,可最大限度利用政策优惠。例如上海允许借款人在还贷满6个月后,每年提取账户余额的50%用于偿还本息。

公积金贷款额度采用三维计算模型:

公式一:账户余额×20倍×时间系数(缴存满3年系数1.2)

公式二:月缴存额÷缴存比例×35%×12个月×贷款年限

公式三:房屋评估价×贷款成数(首套房最高70%)

取三个计算结果中的最小值,且不超过当地最高限额。例如杭州职工账户余额4.8万元,缴存5年,月缴存2000元,购买200万元首套房:

公式一:4.8万×20×1.2=115.2万

公式二:2000÷12%×35%×12×30=210万

公式三:200万×70%=140万

最终可贷额度为115.2万元,因未超过杭州个人最高限额120万元。

发表评论

暂时没有评论,来抢沙发吧~