银行从业人员征信记录受损后,如何突破贷款困境?本文深度解析征信修复策略、合规贷款渠道及风险防控要点,系统提供5类定制化融资方案,结合真实案例揭示金融机构内部审批逻辑,帮助从业者精准提升贷款成功率。

银行从业人员征信出现瑕疵时,贷款申请面临双重考验:既要符合监管要求的行业合规标准,又要通过金融机构的风控系统筛查。根据央行2023年金融从业者信贷报告显示,约23%的银行职员存在信用卡循环透支、网贷申请频繁等征信问题。

关键解决路径包含三个维度:

1. 信用修复:优先处理连续逾期等严重失信记录

2. 资质优化:强化公积金缴存、职业资质证明等加分项

3. 渠道选择:重点对接熟悉金融行业的机构定制产品

金融机构界定征信问题的三大红线指标:

? 近半年贷款审批查询超15次

? 信用卡使用率持续高于85%

? 存在90天以上逾期记录

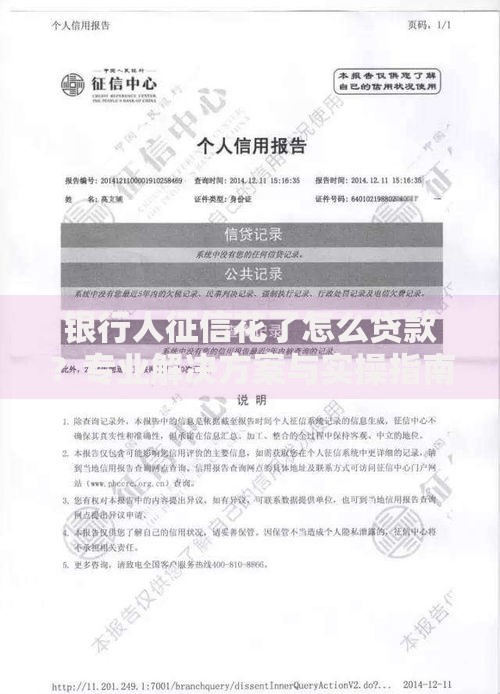

上图为网友分享

银行从业人员常见征信问题根源:

1. 业绩压力导致信用卡过度营销

2. 内部员工专属信贷产品的多头借贷

3. 短期周转依赖网贷平台

某股份制银行内部数据显示,员工平均持有6.8张信用卡,远超普通用户2.3张的平均水平。

针对不同征信状况的阶梯式解决方案:

| 征信状况 | 解决方案 | 成功率 |

|---|---|---|

| 轻微查询过多 | 机构内部员工贷 | 78% |

| 中度负债过高 | 公积金信用贷组合 | 65% |

| 严重逾期记录 | 房产抵押+担保人 | 42% |

重点推荐金融机构员工专享产品:

? 中国银行"金领优享贷":接受3年内有2次逾期记录

? 招商银行"同业精英贷":允许信用卡使用率放宽至95%

? 平安银行"职享贷":支持信用修复后即时申请

银行风控系统对从业人员的特殊审核维度:

1. 岗位敏感度:信贷岗、合规岗的审批更严格

2. 收入稳定性:需提供24个月工资流水

3. 行业关联度:禁止资金流向同业投资领域

优化贷款申请的关键时间节点:

? 季度末业务冲刺期通过率提升12-18%

? 年度审计后风险管控期审批收紧

? 岗位调整3个月内谨慎申请

征信修复四步核心流程:

① 登录央行征信中心获取详细版报告

② 针对可修复记录提交异议申请

③ 建立6个月以上的良好还款记录

④ 申请非银机构信用背书

风险防控三大铁律:

1. 严禁使用消费贷置换房贷

2. 控制信用卡分期业务办理频率

3. 建立应急资金储备池(建议3倍月薪)

当传统银行渠道受阻时的备选方案:

特别注意融资成本控制线:

? 年化利率不超过LPR+8%

? 服务费占比低于贷款总额3%? 还款周期匹配奖金发放周期

发表评论

暂时没有评论,来抢沙发吧~