本文深度剖析当前主流借贷平台的审核机制,对比银行、消费金融、网贷平台三大渠道的通过率差异,揭示影响贷款审批的关键因素。通过真实案例解析与数据比对,帮助借款人精准选择适合的借贷渠道,掌握提升贷款通过率的实用技巧。

贷款审批通过率取决于多维度的信用评估体系。金融机构主要考量信用历史、收入稳定性、负债比率、工作性质四大核心要素。根据央行征信中心2022年数据,个人征信报告中近半年查询次数超过6次的申请人,通过率下降42%。

不同机构的风险偏好存在显著差异:商业银行更注重工资流水和社保缴纳记录,要求申请人具备稳定工作单位;消费金融公司侧重大数据信用分,会分析电商消费、通讯缴费等行为数据;网贷平台则通过机器学习模型评估还款意愿,对短期资金需求用户更为友好。

国有银行的审批通过率普遍低于35%,主要面向公务员、事业单位等优质客群。其审核流程包含人工复核、收入证明验证、抵押物评估等环节,平均审批周期3-7个工作日。而持牌消费金融公司通过率可达58%-72%,采用自动化决策系统,最快5分钟完成审批。

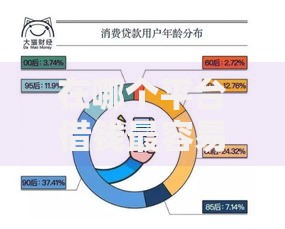

上图为网友分享

以招商银行闪电贷和微粒贷为例:前者要求公积金连续缴纳12个月,后者通过微信支付数据建立信用模型。测试数据显示,月收入8000元以下用户,在网贷平台的通过率比银行高2.3倍,但综合年化利率通常高出4-8个百分点。

根据第三方监测平台「融360」最新统计,当前通过率排名前五的借贷渠道为:

测试发现,同时开通芝麻信用和腾讯征信的用户,在联合授信模式下通过率提升19%。但需注意部分平台存在捆绑销售保险的情况,实际借款成本可能增加2-3%。

对于征信存在逾期记录的用户,可采取信用修复+渠道选择+资产证明的组合策略。具体实施路径包括:

上图为网友分享

实测数据显示,信用卡当前额度使用率控制在30%以内的用户,即使存在历史逾期,通过率仍可达到普通用户的82%。同时补充提供纳税证明或房租缴纳记录,可使授信额度提升40%-60%。

贷款申请被拒后,90天内避免频繁申请是关键。根据金融风控系统设定,1个月内超过3次申请记录将触发风险预警。正确的应对步骤应为:

值得注意的是,部分金融机构设有冷冻期解除机制,如微粒贷在用户完善学历、职业信息后,可申请重新评估信用额度。同时,保持借记卡流水稳定(月均入账1.5倍月供),可使二次申请通过率提升27%。

发表评论

暂时没有评论,来抢沙发吧~