保单借款作为融资方式之一,凭借低门槛、灵活放款等优势受到关注。本文深度解析保险公司直贷、银行质押通道、第三方合作平台等5类正规渠道的准入规则,对比不同渠道的利率、额度及风险要素,并附赠申请流程全攻略与避坑指南,帮助用户实现保单资产的高效变现。

保单借款主要存在三大类合规渠道:保险公司直贷服务、银行质押贷款以及持牌金融机构合作平台。其中传统保险公司支持储蓄型保单借款,包括终身寿险、分红险等具备现金价值的险种,可贷额度一般为现金价值的70-90%。

商业银行如中国银行、平安银行推出的保单质押贷款,要求投保满2年以上,支持医疗险外的多种保单类型。第三方平台需重点关注银保监会备案信息与资金存管资质,合规平台通常与保险公司建立数据直连,能实时核验保单有效性。

具备借款资格的保单需满足三大核心条件:现金价值充足、缴费状态正常且无司法冻结。以某公司终身寿险为例,投保满3年后现金价值可达首期保费的85%,此时最高可贷金额为现金价值×80%。

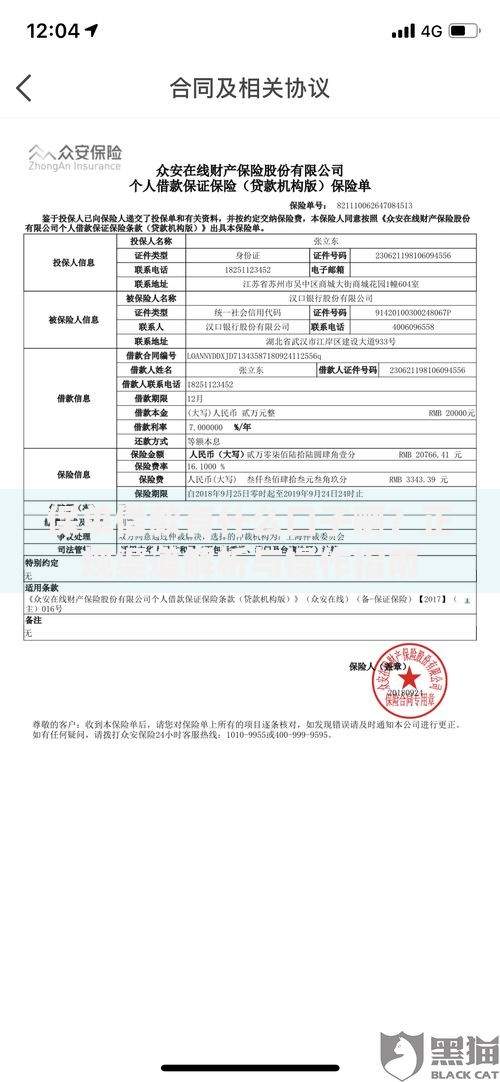

上图为网友分享

特别需注意消费型医疗险与短期意外险不具备借款功能。查询方式包括拨打保险公司客服热线、登录官方APP查询现金价值,或通过电子保单中的「保单贷款」功能入口直接测算。

当前市场利率呈现明显差异:

保险公司年化利率普遍在4.5-5.8%区间,按日计息随借随还;

商业银行利率集中在5.2-6.3%,需按月付息;

第三方平台因风险溢价较高,利率多在7.9-15%之间。

以借款10万元为例:

保险公司年利息约4500元

银行渠道年利息5200元起

部分平台年息可能超万元

线上办理四步流程:

1. 身份验证:上传身份证正反面

2. 保单认证:拍照上传保单封面与现金价值页

3. 额度审批:系统自动评估可贷金额

4. 电子签约:通过数字证书完成借款协议

线下办理需携带纸质保单原件、投保人银行卡及身份证前往网点,部分机构要求面签确认贷款用途。整个流程通常1-3个工作日完成,最快可实现2小时放款。

需重点防范高息陷阱与合同欺诈:

? 确认借款协议中的综合年化利率是否包含服务费

? 警惕要求提前支付保证金的中介机构

? 定期查询还款记录防止系统扣款失败

若发生保单效力中止,需在60天宽限期内补足本息。建议设置自动扣款提醒,避免因忘记还款导致保单失效。典型案例显示,逾期超过180天可能触发保单永久终止条款。

针对保单已质押、投保人变更等特殊情形:

二次质押需取得首贷机构书面同意

投保人变更后需重新签订借款协议

夫妻共同保单需双方签字确认

对于团体保单,企业作为投保人申请借款时,需提供股东会决议文件。被保人涉及未成年人时,法定监护人需出具情况说明并公证。建议特殊场景办理前先进行法律咨询,确保操作合规。

发表评论

暂时没有评论,来抢沙发吧~