征信记录受损后能否申请网贷?本文深度解析征信评分原理,提供5步修复方案,挖掘3类通过率较高的网贷渠道,并揭露征信修复的4大误区,帮助用户系统性解决资金需求与信用管理问题。

征信受损的三大核心诱因:频繁信贷查询、多头借贷记录、历史逾期行为构成征信问题的铁三角。根据央行征信中心数据,单月超过3次硬查询即可能触发风控预警,而同时存在5家以上金融机构的借款记录,将导致信用评分下降40%以上。

具体表现为:

1. 信贷审批类查询每月超3次

2. 未结清信用账户超过10个

3. 近两年存在累计6次以上逾期

4. 信用卡使用率持续高于80%

这些行为会在征信报告中形成红色预警标记,直接影响金融机构的风险评估结果。

征信受损后的网贷申请存在梯度准入机制:

第一梯队平台:银行系网贷产品,要求征信无当前逾期,半年查询不超过6次,通过率低于15%

第二梯队平台:持牌消费金融公司,允许两年内有3次以内逾期,但要求3个月内查询不超4次,通过率约30%

第三梯队平台:合规助贷平台,采用大数据风控模型,重点验证收入稳定性,通过率可达45%以上

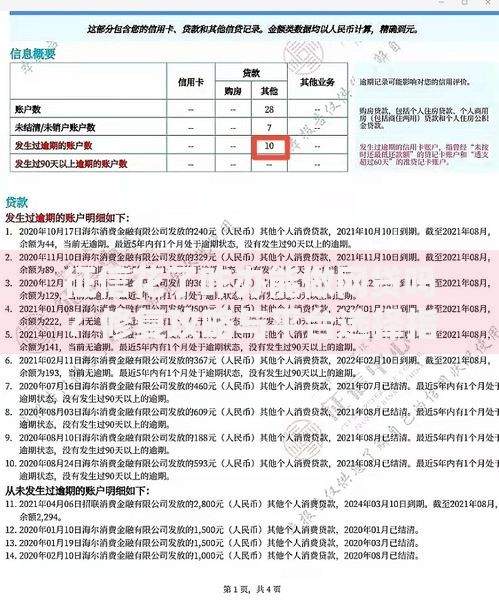

上图为网友分享

建议优先尝试非银机构产品,如招联金融、安逸花等,其信用评估维度更侧重用户实时还款能力而非历史记录。

四维修复方案提升信用价值:

1. 时间修复法:保持所有账户正常还款24个月,不良记录影响力衰减60%

2. 债务重组法:将小额多笔贷款整合为单笔大额抵押贷,减少信用账户数量

3. 异议申诉法:针对非主观因素导致的逾期,可向金融机构提交证明材料申请修正

4. 信用培育法:办理信用卡专项分期并按时履约,建立新的正面还款记录

需特别注意修复周期管理,建议采用"6个月修复+3个月观察"的节奏,逐步恢复信用资质。

三类特殊准入渠道值得关注:

1. 小额消费金融:京东金条、美团月付等基于消费场景的授信,更看重用户行为数据

2. 抵押类网贷:平安车主贷、微众微业贷等接受车辆、保单作为增信措施

3. 公积金专项贷:如蚂蚁借呗的公积金授权模式,连续缴存12个月即可准入

上图为网友分享

重点推荐平台操作指南:

招联好期贷:接受征信查询次数每月≤5次

360借条:支持社保/个税数据替代征信评估

度小满:企业主可凭营业执照获得特殊授信通道

五重风险防控要点:

1. 额度陷阱:警惕宣称"100%通过"的虚假广告,正规平台不会提前收费

2. 利率合规性:确认综合年化利率不超过24%,避免陷入高利贷陷阱

3. 合同条款:重点查看服务费、违约金计算方式及提前还款规则

4. 数据安全:验证平台的数据加密资质,防止个人信息泄露

5. 征信上报机制:确认借款记录报送方式,避免小额测试借款影响征信

建议采用三阶段申请策略:先用非征信通道测试额度,再选择最优方案申请,最后通过补充资产证明提升授信额度,实现资金需求与信用管理的平衡。

发表评论

暂时没有评论,来抢沙发吧~