传统信贷模式因流程繁琐、门槛高等问题限制了许多人的融资需求。本文深度解析打破传统信贷限制的创新路径,从信用评估革新、无抵押贷款选择到智能风控技术应用,全面探讨如何通过多元化产品与服务解决资金难题,为个人及企业提供更具包容性的融资策略。

传统信贷体系依赖三大核心要素:固定收入证明、抵押担保物和标准信用评分,这种机制将大量灵活就业者、小微企业主排除在外。数据显示,约68%的个体工商户因无法提供规范财务报表被银行拒贷,自由职业者的贷款通过率不足传统企业的三分之一。

流程设计层面存在三个硬伤:

① 审批周期漫长:平均14个工作日的审核时间难以满足紧急资金需求

② 信息孤岛严重:不同金融机构的数据壁垒导致重复审查

③ 风险定价僵化:缺乏动态调整机制,无法反映真实信用状况

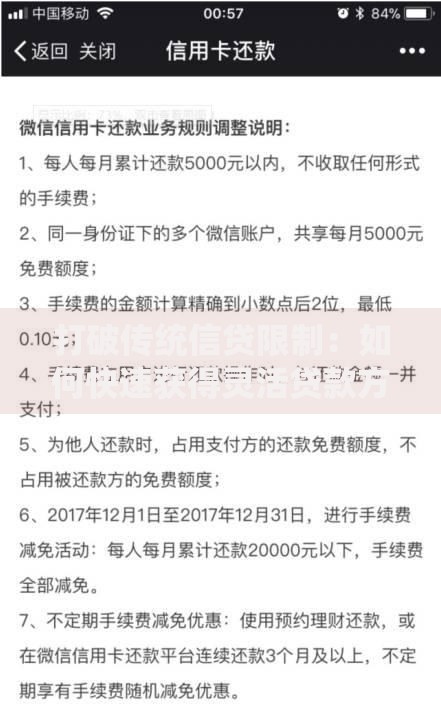

上图为网友分享

金融科技的发展催生四大突破性模式:

典型案例显示,某跨境贸易平台通过物流单质押,使中小出口商获得最高500万元循环授信,资金周转效率提升200%。

多维数据融合正在重塑信用评价标准,涵盖三大维度:

基础维度:央行征信+社保公积金等传统数据

行为维度:移动支付记录、设备使用习惯等800+行为标签

关联维度:社交网络影响力、行业口碑等软性指标

某银行推出的「星火模型」通过分析企业主的手机充电频率、通勤路线稳定性等200个非金融指标,将小微企业贷款坏账率控制在1.2%以下,较传统模式下降60%。

四类群体获得显著融资改善:

| 群体类型 | 获益方式 | 典型案例 |

|---|---|---|

| 新经济从业者 | 按项目进度发放阶段性贷款 | 自媒体团队获得内容收益权质押贷 |

| 农村经营者 | 基于土地确权数据的农具融资 | 合作社凭农机作业数据获300万授信 |

| 科技初创企业 | 知识产权证券化融资 | 生物医药公司专利质押获2亿元融资 |

| 跨境商家 | 数字外贸流水跨境核验 | 跨境电商凭海外仓数据获美元贷款 |

辨别合法信贷机构需把握三个核心要点:

第一看资质:查验金融许可证编号是否在银保监会官网备案

第二审合同:重点关注利率计算方式、提前还款条款等六大要素

第三验流程:正规机构均执行「面签面审」制度,拒绝纯线上放款

建议优先选择具备「持牌金融机构直接运营」标识的平台,警惕声称「无视征信」「百分百放款」的虚假宣传。通过国家政务服务平台可实时核查机构备案信息,保障资金安全。

发表评论

暂时没有评论,来抢沙发吧~