最近有朋友问起股东分红缴税这事儿,其实呢,这个问题说简单也简单,说复杂也复杂。咱们都知道企业赚钱要给股东分钱,但分到手的钱可不是实打实装进口袋的。这里头涉及到不同身份股东、不同企业类型,甚至不同地区的税收政策。比如说自然人股东可能要交20%的个人所得税,法人股东又可能有抵免政策。还有啊,有些企业主会通过调整分红时间来优化税负。不过要注意,千万别为了省税搞些违规操作,到时候被税务稽查就得不偿失了。今天就带大家理清这些门道,顺便分享几个实用的省税小技巧。

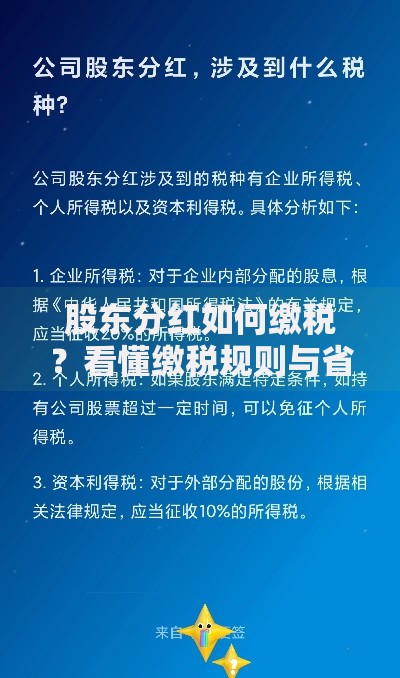

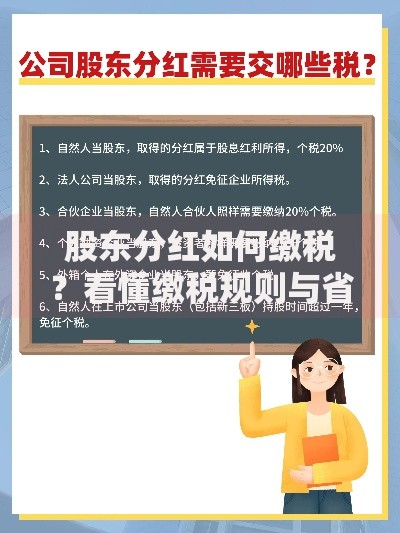

咱们先搞明白最关键的点:不同身份的股东缴税方式差很大。就像坐高铁有学生票、成人票的区别,税务局对不同身份也有不同算法。

举个实际案例:老王和朋友合伙开了家科技公司,去年净利润200万。如果全部分红,老王作为自然人股东要交20%的税。但要是用公司名义投资其他项目,可能就能享受免税政策。

别以为分红缴税就是简单乘个税率,这里头还有几个容易踩的坑。比如说:

1. 代扣代缴义务:企业必须在分红时主动扣税,要是忘记扣或者少扣了,不仅要补缴还要交滞纳金。去年有家餐饮企业就因为这个被罚了30多万。

2. 税基计算:很多新手会直接把净利润当税基。其实要先弥补以前年度亏损,再提取法定公积金,剩下的才能分红。比如说企业今年赚了100万,但前年亏了20万,那实际可分配利润是80万减去法定公积。

上图为网友分享

3. 特殊政策:像中小高新技术企业转增股本,还有新三板公司的股息差别化政策,这些都是可以利用的优惠。不过政策经常调整,建议每年初都咨询下专业人士。

说到大家最关心的省税方法,这里分享几个合规合法的窍门:

有个做电商的朋友就玩得很溜:他先在税收优惠地区注册持股公司,再通过这个公司控股运营主体。每年分红到持股公司免税,需要个人用钱时再通过其他合规方式支取。

在实操中见过太多反面案例了,这里提醒几个重点:

1. 公私不分最危险:很多老板觉得公司是自己开的,直接把公司账户当私人钱包用。这会被认定为"视同分红",不仅要补税还要交罚款。

2. 虚假申报要不得:有人通过虚增成本减少利润,或者用发票冲抵分红。现在金税四期上线后,这些操作分分钟被系统预警。

上图为网友分享

3. 境外架构需谨慎:有些企业为了避税搞境外架构,但如果不符合"合理商业目的"原则,可能被认定滥用税收协定。去年就有家跨境企业因此被追缴税款800多万。

随着税收监管越来越严,传统的避税手段空间被压缩。现在比较靠谱的方向是:

• 用足现有税收优惠政策(比如研发费用加计扣除)

• 通过员工持股平台实现激励与税筹结合

• 结合数字经济发展趋势调整商业模式

比如某科技公司把部分业务转为技术服务费,既保持了对实际控制权,又优化了利润分配方式。不过这种操作需要专业团队设计,自己瞎搞容易出问题。

说到底,股东分红缴税这事吧,既要懂政策又要会变通。关键是要提前规划、合法合规。别等到要分钱了才临时抱佛脚,那时候能操作的空间就很小了。建议每年做税务健康检查,及时调整持股结构和分红策略。毕竟省下的可都是真金白银啊!

发表评论

暂时没有评论,来抢沙发吧~